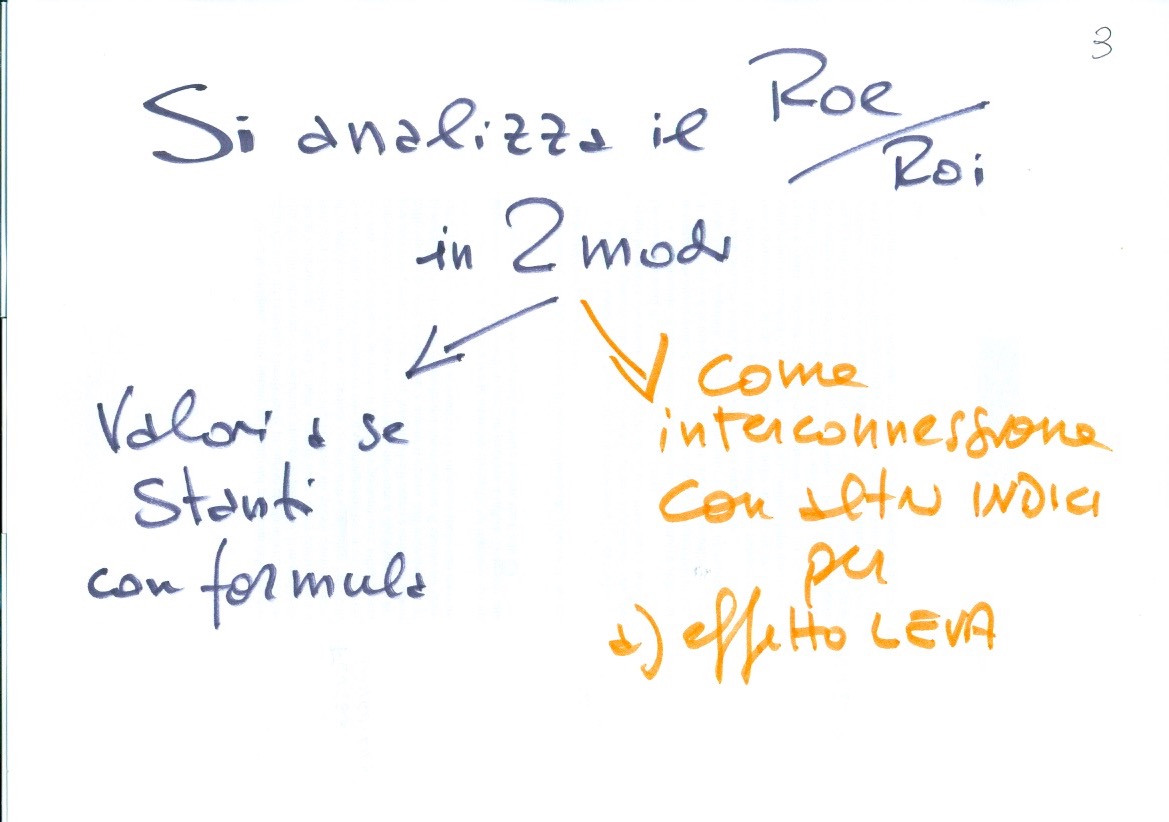

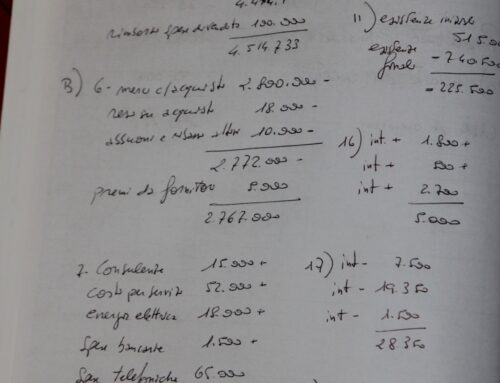

In sintesi sul ROE e il connesso effetto leva vanno considerate tre diverse formule: I dati in questo articolo di sintesi sono indicati per formula rispetto al loro significato per esteso. Infatti l’Ut è l’utile e il Cp il capitale proprio.

ROE = Ut/Cp

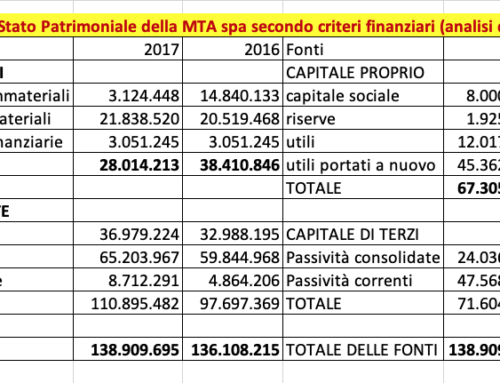

La formula vuol esprimere un Roe calcolato normalmente (primo metodo) come rapporto tra utile e capitale proprio (da non confondersi con il patrimonio netto). Questa soluzione va adottata quando i valori di bilancio sono corretti e adeguati senza trucchi da finanza aziendale. Vuol dire, ad esempio, non avere un capitale sociale da 150.000 euro con un fatturato da 40 milioni e un utile da 1 milione. Un provvedimento di legge, che andrebbe adottato con urgenza, sarebbe stabilire una relazione tra il capitale proprio (sociale + riserve) e il fatturato. Questo vuol dire porre rimedio alla piaga della sottocapitalizzazione d’impresa.

Una seconda formulazione del ROE, più articolata e completa è la seguente: La simbologia è per un Ro indicato come reddito operativo e il Ci è capitale investito.

ROE = Ro/Ci per Ci/Cp per Ut/Ro

In realtà più che un secondo metodo di calcolo del ROE, questa formula serve da “prova del nove” alla prima. Il metodo di conteggio si può riscrivere in questo modo:

ROE = ROI per leverage per Ut/Ro

Serve una precisazione sul leverage.

Ci sono due modi per calcolare questo indice. Il primo è Ci/Cp ma c’è anche un altro conteggio che pone in relazione il capitale di terzi/capitale proprio al cui risultato va sottratto 1. Ovviamente entrambi i metodi di conteggio del leverage offrono lo stesso risultato.

Dopo la precisazione sul leverage si noti come nell’ultimo studio, dal titolo l’effetto leva sul ROE/4 è stata usata la terza e ultima tecnica di conteggio del Roe:

ROE = ROI più leverage per (ROI-ROD)

S’osservi l’importanza “strategica” del leverage che va moltiplicato per la differenza tra il ROI e il ROD (si rammenti come il ROD spiega il costo in interessi del capitale di terzi)

In sintesi sul ROE, nel caso di ROI superiore al ROD quel valore, per quanto piccolo, svolge un effetto moltiplicativo sul ROE sommato al ROI. Questa crescita verso l’alto, che è alla base della patologia di un ROE drogato e quindi non significativo, si chiama effetto leva. A ben pensare il motore di tutta la leva finanziaria sul ROE è il leverage.

Nel caso di un ROI uguale al ROD, l’effetto leva è nullo perché il leverage andrebbe moltiplicato per zero, motivo per cui il ROI sarebbe uguale al ROE. Ecco un passaggio importante, l’uguaglianza del ROE con il ROI è solo con un effetto nullo tra ROI e ROD.

Nel caso raro di un ROI minore rispetto al ROD (sarebbe aperta crisi aziendale) il ROE precipita, avendo il leverge moltiplicato un valore negativo (effetto leva finanziaria negativo).

In sintesi sul ROE, si può porre rimedio a un indice allo sbando e vittima dell’effetto leva?

La risposta è SI. E’ possibile liberare il ROE dalla droga dell’effetto leva riportandolo nel contesto degli altri indici. Serve stabilire un ordine di grandezza tra capitale proprio e il fatturato, quindi in relazione all’utile. In un mondo normale, non drogato dall’abuso del Teorema Modigliani-Miller, la prima formulazione verificata con la seconda è più che sufficiente.

Ma noi viviamo in un mondo che vuole essere complicato (inutilmente) dalla finanza aziendale al netto delle imprese che hanno già chiuso i battenti per questo gioco. La finanza aziendale è responsabile di troppe chiusure d’impresa.

Lectio magistralis! Apprezzabile anche il rimando al teorema di Modigliani e Miller, che presumo abbia illustrato in un’altra lezione…

Lei è troppo gentile, grazie. Il prof

In questo periodo ho letto il “Manias…” di Kindleberger e “The shifts and the shocks” di Martin Wolf, e la sintesi di entrambi è – secondo me – che il leverage è il grande male dell’economia contemporanea, a parte ovviamente i rimedi del tutto inadeguati alle crisi finanziarie, che sono premessa alla loro ciclica riapparizione. Qualche mese fa avevo invece letto un vecchio articolo (primi anni Novanta) dell’Economist che, al contrario, esaltava il contributo di Modigliani e Miller alla moderna finanza aziendale… sic transit gloria mundi!

siamo in attesa dell’avvio della Terza Grande depressione nel corso di quest’anno causa l’eccesso d’indebitamento sul PIL di Stati e privati!

Finché la GD III non ci colpisce in testa e possiamo far filosofia a mente fredda, aggiungerò che le uniche mie letture citate prima, portano a distinguere tra opinabilmente legittimo debito pubblico e debito privato, ma qui entriamo nel campo dell’economia monetaria – nonché della politica se parliamo dell’UE -, dunque fuori tema rispetto a questa lezione. Grazie della preziosa dritta che mi ha dato per mail su Krugman e Roubini, li cercherò.

Roubini ha appena pubblicato ma in lui c’è un dettaglio che non apprezzo (considera l’accettazione acritica della massa migratoria come un fattore di stabilità anzichè di turbamento per la compattezza sociale)

Personalmente sono d’accordo con Lei – e questa dovrebb’essere un’ovvietà, seguendo in particolare le cronache italiane -, ma immagino che un economista che faccia una simile apodittica affermazione, la consideri ideologicamente coerente con la sua fede sui meccanismi riequilibratori del libero mercato (perciò sorprende la faccia Roubini!), quantomeno in quel mitologico lungo periodo in cui saremo tutti morti, secondo l’ironica espressione di Keynes. Mi permetto di aggiungere che il concetto di equilibrio di lungo periodo nell’ambito di un’analisi statica è una contraddizione in termini, visto che la clausola “ceteris paribus” non potrebbe valere per definizione, salvo appunto che in un mondo mitologico. Che poi sia fattore di turbamento sociale l’ha scoperto pure Biden, che ha anticipato perfino l’attuale governo italiano nell’affermare che l’immigrazione clandestina non verrà più tollerata, pur di farsi rieleggere. Non si vive di solo mercato, parafrasando Nostro Signore. Amen.