Il dramma greco esprime tutto il limite della Ue

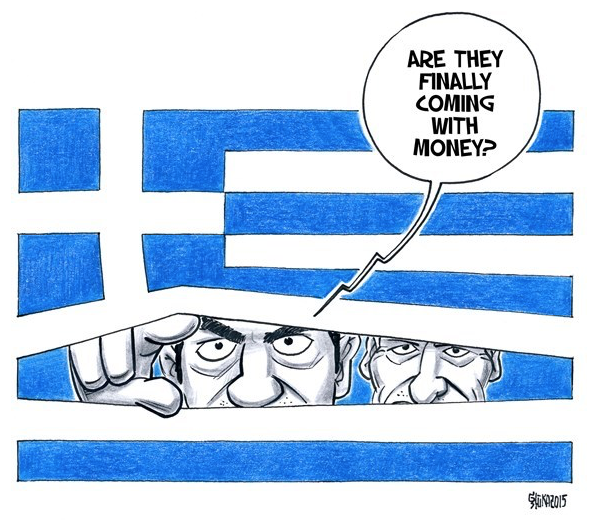

Il dramma greco impone dei quesiti. La domanda di fondo è se la crisi greca abbia carattere nazionale o possa contagiare il resto dell’area euro.

Per studiare questa tesi servono dei punti di riferimento. Qui l’orientamento è che ci sia insito, nello stesso concetto di euro, un detonatore capace di minare l’intero impianto finanziario, con “scoppi” prima in un paese e poi nell’altro, ponendo in difficoltà tutta l’architettura valutaria, in funzione solo da qualche anno.

Premetto di non essere un monetarista, ma solo un economista di stampo macroeconomico, del resto provenendo dalla facoltà d’economia di Torino, non posso che esserlo, però nonostante la mia origine formativa, trovo nell’euro un errore formidabile nei rapporti di cambio con le monete d’origine, che è stato applicato all’atto dell’introduzione della divisa . Mi spiego meglio.

Un cambio corretto con la lira era di 1 euro contro 1.000. In effetti, dall’allora opposizione di governo fu proposto un tipo di rapporto di questo ordine di grandezza, ma la fretta d’entrare nel circuito dei primi sottoscrittori della moneta unica e sopratutto l’imposizione della Bundesbank al nostro Paese, modificò le aspettative iniziali, raddoppiando il cambio che si portò a 2.000 lire. Più o meno il problema si è presentato in tutti i paesi europei, perché oltre a voler tagliare l’inflazione (che era una delle principali preoccupazioni tedesche) l’euro aveva anche l’ambizione di competere con il dollaro.

Di fronte a un buon proposito, senza un adeguato controllo, tutti i prezzi lievitarono sino, praticamente al raddoppio, il che dimezzò il potere d’acquisto dei consumatori, che era esattamente l’obiettivo dei governi, specie quello italiano, per ridurre il pauroso deficit statale. Si applicò così il teorema: meno soldi in mano ai consumatori, meno inflazione.

Chiarite le premesse servono ora delle precisazioni:

a) la moneta in un sistema economico, è assimilabile al flusso sanguigno di un corpo umano. Per tanto sangue c’è altrettanta pressione, ma se questa rischia d’essere eccessiva, allora diventa dannosa. Questo esempio serve a spiegare un passaggio che verrà fra poco descritto più accuratamente, relativo al rapporto tra il valore della moneta e la quantità di beni e servizi presenti sul mercato. In particolare, se il valore di un immobile, ad esempio, viene venduto a cifre “assurde”, questo significa che non c’è un rapporto effettivo, stabile e appropriato tra moneta e beni, il che “mina” gli assetti fondamentali dell’economia.

b) Il confronto tra l’economia europea e quella statunitense, deve considerare degli aspetti che fino allo scoppio della grande crisi del giugno 2008, non erano stati capiti. In particolare, gli USA ad esempio, esportano solo il 12% del loro PIL, quando l’Olanda l’86% Questo particolare era considerato, nella mentalità pre-crisi, come un fatto positivo! Invece oggi si sarebbe dovuto comprendere, che è un segnale d’estrema debolezza. In realtà, una forte propensione all’export è un segnale di “potenza”, solo se si gode di un grande mercato interno per le proprie merci. Esattamente quanto mancò al Giappone, che ancora oggi è in crisi da 15 anni e ciò che i cinesi non hanno ancora capito, per cui sono considerati a rischio di collasso, dall’intera comunità degli studiosi.

c) Il terzo passaggio è leggermente più complesso. Una moneta esprime un’economia. Non esiste un sistema di produrre beni e servizi, che non sia misurabile in una specifica unità di conto. Quindi un marco è la faccia dell’economia tedesca, così il franco, la lira etc. Quando si decise di trovare dei parametri comuni a Maastricht, tutta l’Europa adottò “la faccia” dell’euro. Sull’altra sponda dell’Atlantico, c’è il dollaro che rispecchia l’economia statunitense. Cercare un confronto con questa divisa da parte del Vecchio Continente, non vuol dire scambiare biglietti pluricolorati con quelli verdi, ma confrontare sistemi di produrre, che come abbiamo detto sono profondamente diversi, infatti uno dotato di un grande mercato interno (gli USA) e l’altro (l’Europa) disperatamente bisognoso d’export.

E’ anche vero che in Europa c’è una popolazione pari a quella statunitense (300 milioni di persone) e che le esportazioni si ritrovano spesso nella stessa area UE, ma va conteggiato quanto il livello di consumo pro-capite europeo, sia profondamente diverso e inferiore a quello nordamericano, da cui i volumi di vendita e commercio.

Se tutto questo è vero o condivisibile, emerge quanto l’area euro sia stata costruita su una moneta non adeguata al sistema economico, che dovrebbe rappresentare. In pratica abbiamo un sistema produttivo sganciato dall’euro, il quale segue dinamiche finanziarie tutte sue, estranee alla ricchezza personale degli europei.

Con un costante disallineamento tra moneta e sistema dei prezzi, soggetti a oscillazioni enormi tra l’effettivo valore, i redditi e la produzione, (in realtà si vive e produce in lire, ma si spende in euro e questo è dimostrato dagli stipendi. Una volta prendere 2 milioni di lire come salario, era “tanto”, quando oggi sono appena 1.000 euro!) lo stesso concetto “euro” poggia così su un magma in costante assestamento che scoppietta una crisi qui e una là. Vedi l’Irlanda e la Grecia ad esempio, quindi il Portogallo e l’Italia.

Il dramma greco già dalla primavera del 2010 unito ai noti fatti della penisola iberica e forse a quelli in sviluppo nel nostro paese, non rappresentano affatto solo aspetti “nazionali”, che ovviamente hanno il loro determinante peso, ma espressioni di un sistema monetario sbagliato, costruito su tassi di cambio errati.

Cosa fare?

Più che risanare le finanze greche, andrebbe rivisto il sistema euro nel suo complesso, all’interno della logica salari-prezzi. Sicuramente, per fare degli esempi, negli USA, una suite all’Homewood Hilton Hotel costa 80 dollari, una cena 15 a testa, il noleggio di un minivan dai 42 ai 60 dollari e uno stipendio con cui vivere è di 1.500, il che rappresenta valori assurdi per l’Europa che è molto più cara!

Quanto mi “terrorizza”, come studioso è l’importo del costo per assistenza al paese che oggi è in crisi; si parla di 120-130 miliardi in 3 anni a fronte di un PIL greco di 280. Per questa necessità i soldi sono stati “trovati”, ma quando servirà fare lo stesso per gli altri stati, basterà solo stampare carta moneta, alzando l’inflazione?

Si può ora pervenire a una prima sintesi, ovvero che il dramma greco non è solo un aspetto nazionale di un paese membro della Ue, ma un deciso scricchiolio di un sistema strutturalmente danneggiato, che va ristrutturato prima che collassi.

Scrivi un commento