Ragioneria nella maturità 2018 – tema svolto di economia aziendale. Ecco la soluzione per l’esame di maturità passaggio per passaggio.

Ragioneria nella maturità 2018. In anticipo sulla stessa scadenza del giorno dell’esame (termine lavori per le 15.00) alle 13.30 ecco la soluzione in rete. Mi si consenta d’esserne orgoglioso. La mia maturità fu 40 anni fa. Questo vuol dire che ragioneri ci si diventa per sempre. Un grazie di affetto a quei miei professori degli anni Settanta che mi formarono “ragioniere”. Grazie anche a Roberta Grattarola che mi ha ricordato come, in quegli anni, (1978) fui molto coinvolto dal rapimento Moro nella mia militanza politica per la Democrazia Cristiana. Quanto qui scritto non è politica o pubblicità di parte ma storia.

Mio malgrado sono ormai parte della storia.

Ragioneria nella maturità 2018.

Traccia dal prof. Giovanni Carlini tema d’esame di economia aziendale 2018

PRIMA PARTE OBBLIGATORIA PER TUTTI

Serve studiare bene le informazioni concesse:

Prodotti realizzati:

– AM 91 con produttività all’85% nel 2017

– BR 65 con produttività al 70% nel 2017

Fatturato:

anno 2015: 16.900.000

anno 2016: 17.200.000

anno 2017: 17.509.600 (+ 1,8% sul 2016)

Utile lordo:

anno 2015: 490.000

anno 2016: 523.000

anno 2017 da definire

Per lo svolgimento serve ipotizzare alcuni dati che sono:

– indice di rotazione:

anno 2015 all’1,6

anno 2016 all’1,7

anno 2017 all’1,8

in questo modo applicando la formula totale delle fonti per 1,6 abbiamo un fatturato (valore della produzione) pari a 10.562.500 arrotondato a 10.500

come sopra per il 2016 abbiamo un fatturato di 10.117.648 arrotondato a 10.000.000

come sopra per il 2017 abbiamo 9.727.555 arrotondato a 9.800.000

(sarebbe 17.509.600 diviso 1,8)

– si ipotizzi un ROI

anno 2015 al 9%

anno 2016 al 9,5%

anno 2017 al 10% con cui ottengo il reddito operativo pari a 980.000. Il calcolo è semplice: 9.800.000 per il 10% = 980.000.

Grazie al reddito operativo noto posso calcolare il totale dei costi sostenuti in 16.660.000 questo perchè il fatturato è 17.640.000 (valore arrotondato) meno 980.000 = 16.660.000

– si ipotizzi un leverage:

anno 2015 al 2,3

anno 2016 al 2,4

anno 2017 al 2,5 con cui ottengo con 9.800.000/x = 2,5 il capitale proprio pari a 3.920.000 (sarebbe 9.800.000/2,5 come formula inversa)

– utilizzando il margine di struttura per calcolare le immobilizzazioni per cui:

Capitale investito – immobilizzazione = al leverage in numero ovvero -2.500.000 quindi le immobilizzazioni sono 3.920.000 + 2.500.000 = 6.420.000

Con questi dati si ottiene il bilancio

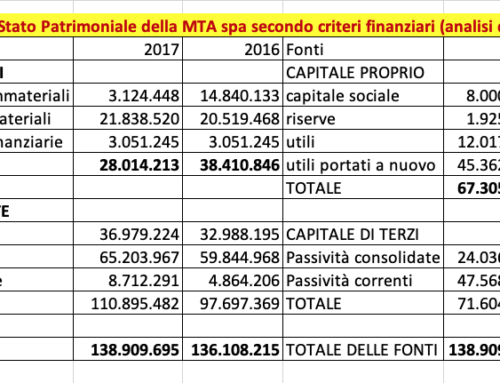

STATO PATRIMONIALE 2017 (riclassificato)

Attività

– immobilizzazioni per un totale di 6.420.000

- a) immateriali 000

- b) materiali 000.000

- c) finanziarie 000

– Attivo circolante

- c) magazzino 845.000 pari al 25%

- d) liquidità differite a 2.518.000 pari al 74,95%

- e) liquidità immediate a 16.900 pari allo 0,5%

————————————

TOTALE ATTIVITA’ 9.800.000

Passività

Capitale proprio per un totale di 3.920.000

– capitale sociale per 3.000.000

– riserve per 860.000

– utile da accantonare 60.000

Capitale di terzi pari a 5.880.000

– passività consolidate a 3.880.000

– passività correnti a 2.000.000

—————————————————

TOTALE PASSIVITA’ 9.800.000

CONTO ECONOMICO 2017 (riclassificato)

Valore della produzione (fatturato) 17.640.000

costi operativi 16.660.000

————————————————

Reddito operativo (Ro) EBIT 980.000

+/- risultato della gestione finanziaria -28.200

+/- risultato della gestione atipica + 120.000 (per fitto attivo da capannone concesso ad altri non più necessario alla produzione)

————————————————

Reddito lordo prima delle imposte 1.071.800

– imposte sul reddito 460.000 (calcolate al 43% sul reddito lordo)

————————————————

Utile netto 612.000

Commento al Bilancio 2017 – Nota integrativa

Gli obiettivi prefissati sono stati raggiunti cogliendo un incremento delle vendite pari al 2,56% rispetto al 2016.

La medesima tendenza è confermata nell’utile che cresce sul 2016 del 17% grazie, in particolare, al fitto attivo assente nella precedente gestione.

Al netto del fitto attivo comunque la crescita dell’utile 2017 è del 2%.

Relativamente alla gestione finanziaria va evidenziato come la stessa emerga dal confronto tra -58.200 d’interessi negativi e 30.000 di attivi emergenti delle immobilizzazioni finanziarie (pari a 400.000 euro).

Ancora più in particolare il +/- risultato della gestione finanziaria emerge da:

-58.800 (considerando interessi negativi dell’1% sul totale del capitale di terzi incluso il tfr per la sua rivalutazione obbligatoria, sia dai capitali di origine bancaria)

+ 30.000 d’interessi attivi da investimenti.

SECONDA PARTE A SCELTA

Punto 1 – analisi per indici del bilancio riclassificato 2017

ROE

Formula: utile d’esercizio/capitale proprio x 100

Applicazione al bilancio 2017:

612.000/3.920.000 = 0,1561 moltiplicato per 100 = 15,61

Commento: Un ROE decisamente molto alto e ottimo per l’impresa che manifesta in questo modo un andamento di successo.

ROI

Formula: Reddito operativo/totale delle fonti

Applicazione al bilancio 2017:

980.000/9.800.000 = 10%

Commento: solitamente il ROI è maggiore del ROE conferma comunque l’ottimo momento dell’azienda.

LEVERAGE

Formula: totale delle fonti/capitale proprio

Applicazione al bilancio 2017:

9.800.000/3.920.000 = 2,5

Commento: il Leverage oscilla tra valori pari a 1 fino a un massimo di 4. In questo caso esprime l’investimento che svolge l’azienda avendo chiesto capitali di prestito al sistema bancario come emerge dalle passività consolidate a 3.800.000 su cui si pagano interessi negativi dell’1%

MARGINE DI STRUTTURA

Formula: Capitale proprio – Immobilizzazioni = – valore del Leverage

Applicazione al bilancio 2017

3.920.000 – x = – 2.500.000 con x = 6.420.000.

Commento: Immobilizzazioni pari al 65,51% del capitale investito esprime un dato coerente con la natura industriale dell’azienda osservata.

ROD

Formula: oneri finanziari/capitale di debito x 100

Applicazione al bilancio 2017:

58.200/5.880.000 = 0,98

Commento: un valore d’interessi negativi inferiore all’1% è ampiamente sostenibile da un’impresa che ha un ROI nell’ordine del 10% confermando così anche le teorie più complesse di finanza aziendale di Modigliani-Miller (1958)

ROS

Formula: reddito operativo/ricavi di vendita x 100

Applicazione al bilancio 2017:

980.000/17.640.000 = 5,55%

Commento: il ROS al 5,5% è perfettamente in linea con un’impresa aggressiva e di successo sul mercato.

ROTAZIONE DEGLI IMPIEGHI

Formula: Ricavi di vendita/totale degli impieghi

Applicazione al bilancio 2017:

17.640.000/9.800.000 = 1,8

Commento: La rotazione degli impieghi oscilla tra 1 e 4. Il dato 2017 è in crescita rispetto agli anni del triennio confermando la buona gestione dell’azienda.

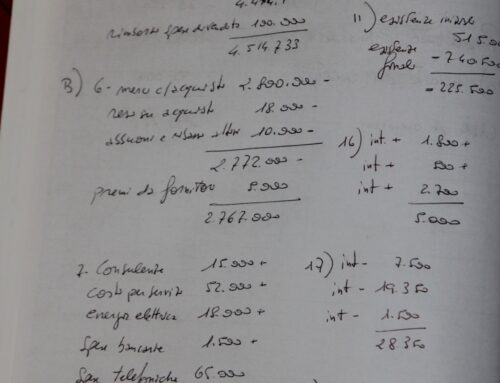

Punto 3 – scritture di assestamento

- determinazione della quota Tfr su 49 dipendenti

Calcolo della quota capitale

Il valore e costo dei salari e stipendi in questa azienda ammonta al massimo al 17% del fatturato. Considerato l’ottimo andamento dell’impresa si opta per un 15% del valore della produzione 2017: 17.640.000.

Con tali prospettive il costo del personale è pari a: 2.646.000

Il calcolo del tfr dell’anno è quindi:

2.646.000 : 13,5 = 196.000

quindi i contributi maturati sulla quota 2017 con diritto di rivalsa sono:

2.646.000 x 0,5% = 13.230

La quota capitale di competenza 2017 è quindi:

196.000 – 13.230 = 182.700

Calcolo della quota finanziaria

Il tfr maturato a titolo di “Debiti per Tfr” nello Stato Patrimoniale, immaginando che l’impresa abbia 5 anni d’atività è pari a 914.000 euro (valore arrotondato da 913.850 che emerge da 182.700 per 5)

914.000 per (1,5 + 1,6 x 75% del tasso d’inflazione) = 914.000 per 2,7% = 24.678 che rappresenta la rivalutazione del Tfr esistente (quota finanziaria lorda)

24.678 x 17% di tasse = 4.195 quale ritenuta fiscale sulla quota finanziaria.

Rilevazioni in partita doppia

31/12 tfr

quota lorda maturata 24.678

debiti per ritenute da versare rit. Fiscale 4.195

debiti per tfr quota netta maturata 20.483

- patrimonializzazione di lavori in economia

SCRITTURA in partita doppia:

macchinari a costruzioni in economia

motivazione: ultima costruzione interna di una macchina

- accantonamento per manutenzioni cicliche

SCRITTURA in partita doppia:

accantonamento per manutenzioni cicliche a fondo manutenzioni cicliche

motivazione: accantonamento per manutenzioni cicliche

- svalutazione generica crediti

SCRITTURA in partita doppia:

svalutazione crediti a fondo rischi su crediti

motivazione: accantonamento 2% rischio su crediti

- svalutazione specifica crediti,è il caso di un credito il cui importo eccede il valore accantonato nei fondi (svalutazione e rischi) motivo per cui c’è anche una sopravvenienza passiva.

SCRITTURA in partita doppia:

in dare: fondo svalutazione crediti

fondo rischi su crediti

sopravvenienze passive

in avere: crediti insoluti

motivazione: storno dai diversi fondi per inesigibilità del cliente ..xz.. perdita su crediti ( per sopravvenienze passive) stralciato credito inesigibile (su crediti insoluti in avere)

- sospensione pagamento canone di leasing

SCRITTURA in partita doppia:

- a) stipulazione contratto

beni in leasing a creditori conto leasing

motivazione: stipulato contratto di leasing

- b) pagamento canone

in dare:

canoni leasing e iva a credito

in avere:

debiti verso fornitori

motivazione: pagamento fattura

- c) riduzione impegno contrattuale

in dare:

crediti per beni in leasing

in avere:

beni in leasing

motivazione: riduzione impegno contrattuale

- d) eventuale passaggio di esercizio finanziario

in dare:

risconti attivi

in avere:

canoni di leasing

motivazione: risconto attivo su canoni di leasing

- e) ricevuta fattura per riscatto

in dare:

impianti e iva a credito

in avere:

debiti verso fornitori

motivazione: ricevuta fattura per riscatto macchinario in lesing

in dare:

debiti verso fornitori

in avere

banca c/c

motivazione: pagamento fattura di cui al punto “e”.

Scrivi un commento