Rapporto semilavorati, aggiornamento al 25 maggio 2009

Fonti:

– Quotazioni Ufficiali London Metal Exchange – indici LME, COMEX e NYMEX.,

– Quotidiano: Il Sole 24Ore e suo sito “Metalli 24 materie prime”

– Associazioni: Assofermet e Camera di Commercio di Milano

– Siti Web dedicati: SteelOrbis, DJ Acciaio Report e Siderweb.

RAPPORTO SEMILAVORATI. CONSIDERAZIONI A CARATTERE GENERALE E PROIEZIONI FUTURE

Tendenze di mercato

Il mestiere di scrivere le tendenze del mercato, in questo periodo, è sicuramente tra i più difficili, perché ogni cosa che si afferma viene sistematicamente contraddetta da un altro dato. Ciò significa almeno due cose; che siamo in assenza di una chiara quanto netta direzione a cui poterci affidare e che non abbiamo strumenti adeguati, per misurare questo tipo di situazioni.

Perché proseguire nel considerare gli USA come un punto di riferimento.

Gli USA hanno mantenuto la capacità di anticipare ogni novità e tendenza futura sul mercato mondiale; va ricordato come la Cina sappia veramente copiare e a volte, con timidezza consumare, laddove però è negli USA che si progetta e studia, delegando ancora troppo la produzione altrove. Ebbene proprio negli Stati Uniti i prezzi, in senso lato, restano in calo e ciò la dice lunga sulle prospettive a breve di tutti i mercati. Spesso i lettori si chiedono perché da questa rubrica di LAMIERA emergano prospettive e analisi profondamente diverse (puntualmente confermate nel decorso del tempo) rispetto all’abitudinario. Il concetto è semplice. Ciò che qui viene scritto, nasce da un’analisi sia economica-finaziaria che anche sociologica dei consumi applicata al mercato dei semilavorati, svolta contemporaneamente sulle due sponde dell’Atlantico con un occhio al Pacifico. Infatti diversi di questi rapporti semilavorati qui presentati, sono scritti direttamente dagli USA o dal Canada, benché pubblicati per il lettore italiano. Chiarite le fonti che rendono così originale questa rubrica (la Cina è solo un territorio di produzione principalmente sotto direzione e finanza Occidente, per cui le mancano diversi anni per raggiungere una sua autonoma politica globale) sul piano mondiale si osservano prezzi fermi o in calo su una numerosa varietà di prodotti, il che indica un mercato stagnante.

I mercati sono stagnanti rispetto a cosa e a quali parametri?

Questo concetto è stato già studiato nel precedente rapporto dove ci si è chiesti: un calo del 40% è riferito al 2008 ma siamo certi che i mercati debbano sempre crescere in questo modo, o ci sarebbe la necessità di tornare al 2003 per avere una fedele quanto reale base di calcolo su cui misurare quanto accade?

Linee di tendenza per singoli mercati

• Negli USA, ci sono molti settori del mercato domestico che sono con prezzi fermi o in diminuzione, il riferimento corre agli HDG mentre le loro importazioni sono costanti. Invece c’è stabilità sulle offerte di HRC e CRC mentre i prezzi spot dei laminati mercantili, sono registrati in calo. A seguire con questa intonazione, c’è anche il mercato domestico dei tubolari che registra, non tanto solo un calo di prezzo, ma proprio una tendenza verso il suo declino, nonostante i recenti annunci di aumenti sui prezzi domestici della maggior parte dei prodotti lunghi, le quotazioni statunitensi dei tubolari sono diminuite ulteriormente nel finale del mese di maggio. Nell’ambito dei prezzi in crescita ci sono quelli dell’import sui zincati a caldo. Con questi dati, in termini complessivi e di conseguenza il Metals Activity Report (MAR) più aggiornato, pubblicato dal Metals Service Center Institute (MSCI) il 18 maggio mostra che, mentre le consegne dai centri servizi di USA e Canada sono diminuite significativamente in aprile, rispetto allo stesso periodo dello scorso anno, queste erano rimaste sostanzialmente stabili rispetto a marzo, inducendo in errore gli analisti, che hanno così trionfalmente anticipato il superamento di una fase del mercato, che invece è in pieno corso.

• Nei paesi in via di sviluppo (uno sviluppo comunque eterno!) come l’India, il Brasile e la stessa Cina, sono segnalati prezzi in tensione verso un apprezzamento. Specificatamente per il contesto cinese si segnala il nuovo valore del coke, anche se con margini in progressiva contrazione, come sta accadendo alla lamiera media. C’è poi da dire, che e i maggiori prezzi dei laminati a caldo, hanno solo aumentato gli stock cinesi in giacenza, rispetto al resto del mondo. Infatti questo paese prosegue a dare segnali in forte controtendenza rispetto gli altri mercati, perché soggetto a un brusco rialzo dei prezzi per il lungo e contemporanee giacenze in aumento delle materie prime. Dov’è la logica di un aumento dei prezzi se poi si stocca il prodotto? Ciò segnala ancora una volta come la Cina, non essendo regolata dalle effettive tendenze tra la domanda e l’offerta, ma diretta dal solo Partito Unico, resti ancora un mancato interlocutore per l’Occidente. Passando all’India la ghisa è in crescita a livello di prezzo e infine, in Brasile sale il valore della ghisa da esportazione, dove si segnala, per aprile, un incremento di vendite di acciaio. Anche l’Argentina ha la produzione di minerale ferroso e acciaio grezzo in aumento su aprile.

• Sempre nell’ambito dei paesi in via di sviluppo, la Turchia mostra segni di vivacità, segnalati dal mercato dei piani, pur con un indice di attività industriale in profondo calo in marzo, al pari delle economie Occidentali.

• Italia. Perché il nostro paese dovrebbe essere diverso dal resto dell’Occidente, non avendo alcuna specifica che lo caratterizzi in forme così profonde, da segnare una differenza? Infatti il mercato dei piani, ad esempio, è ancora “fiacco”. Le scorte sono alte e nessuno si fida dei prezzi correnti, perché non ritenuti validi sul lungo periodo, ma solo connessi a qualche spunto di residue fiammate speculative. In gergo tecnico si definisce “in sofferenza” la quotazione del tondo di questo periodo. Infatti in Italia, come del resto in tutta Europa, sta accadendo un fenomeno comune: il rigetto del prezzo in esito agli ultimi rincari. In particolare come nelle settimane tra aprile e maggio, si erano registrati rincari nel mercato europeo del tondo, dovuti ai nuovi prezzi del rottame, solo ora ci si accorge quanto questi aumenti stentino ad essere accettati.

• Dazi doganali e quindi politiche di protezionismo in pieno sviluppo, da parte della Russia sulla Cina (8% sui tubi a largo diametro) e invocate a gran voce da Tata Steel.

• C’è chi ci “prova”: la Nucor ha stabilito un aumento di 22 $/t per il tondo e i laminati mercantili. Con validità delle spedizioni alla data del 1° giugno 2009, la Nucor Bar Mill Group, ha fissato l’extrarottame per i lunghi a 47 $/t, con un incremento di 47 $/t rispetto al 9 aprile 2009. Dello stesso tenore il produttore statunitense di lunghi, Gerdau Ameristeel che aumenterà i prezzi di listino del tondo, come pure quelli per angolari, profilati a U, profilati piatti, tondi e quadri.

Sicuramente in un mondo in rapidissima evoluzione, raccontare la semplice dinamica di prezzo sembra contare veramente poco! Nonostante ciò c’è da riflettere su un altro aspetto. L’edilizia ad esempio, o comunque la produzione in senso lato, è realizzata solo perché qualcuno utilizzi i beni finali così realizzati. Ma siamo certi che i consumatori non abbiano ripensato i loro rispettivi livelli di consumo chiedendo quindi meno autovetture, case e utensili, per cui chi ancora insiste nel produrre questi prodotti è destinato a ridimensionarsi?

La vera domanda da porsi: quali saranno i nuovi beni che verranno richiesti dal mercato al termine della crisi?

Sicuramente a questo proposito sapere che la World Steel Association ha annunciato a fine maggio che i risultati di produzione mondiale di acciaio grezzo per aprile sono in pesante calo, registrando un -23,6% a 89 milioni di tonnellate, lascia il segno.

Per avere un’idea del futuro

Come più volte detto in questa sede, l’arte della previsione è un esercizio alquanto pericoloso, specie in questo periodo oscurato da una ideologizzazione dell’analisi macroeconomica per cui si è ottimisti se si fa parte di una fazione della contesa politica, oppure pessimisti se dalla parte opposta.

Ovviamente questo atteggiamento, determina una forzatura che crea anche imbarazzo. Chiarito quanto sia diventato difficile “ragionare su dati obiettivi” e per rispondere a una domanda imperante che viene da tutti, “che cosa accadrà a breve” ecco qui un punto di vista ragionato, ma originale.

La mancanza di fiducia di una parte degli studiosi per quanto fatto finora, in particolar modo negli USA, deriva dalla constatazione di aver tamponato la crisi, spostando semplicemente una incredibile massa di debiti dalle tasche degli operatori privati (soggetti a fallimento) a quello pubblico (che non dovrebbe fallire).

Un’operazione di questo tipo, comporta che ci sia poi un qualcuno che paghi il conto, ovvero il contribuente. Ipotizzare che le tasse future dei cittadini in Occidente saranno ulteriormente ipotecate, rispetto ai valori di oggi (pensiamo solo al rapporto tra salari e pensioni erogate che è già, se non critico, a rischio di collasso) non è credibile perché la pressione fiscale è al massimo. Come si gestirà quindi la crisi fiscale dei prossimi mesi?

Il ritorno dell’inflazione

Una soluzione non onorevole, ma pratica è l’inflazione, ovvero dei tassi di perdita di valore della moneta, che furono già sperimentati negli anni Settanta in seguito a ben due raddoppi del prezzo del petrolio. Con dei valori di inflazione molto impegnativi, si andrebbe a ridurre il peso del rimborso di questa zavorra che limita ogni rilancio del sistema economico e commerciale. Spiegato il futuro in questi termini, è logico attendersi, nei prossimi mesi, delle forti impennate di inflazione (si dice in gergo, immissione di liquidità nel sistema) Questo particolare come influisce sulle imprese?

Sicuramente è “bello” sapere che nessuna impresa fallisca in regime di inflazione, mentre è molto più facile che chiuda i battenti con la deflazione (si sono appena sperimentati livelli di fallimento molto forti a cavallo tra il 2008 e il 2009) ma il rovescio della medaglia è che le imprese, alle prese con l’inflazione non falliranno, ma venderanno “al lumicino”. Questo perché i consumatori saranno schiacciati da paghe che perdono valore, rispetto ai prezzi in salita.

Ecco il nuovo cancro dell’economia moderna: crescite bassissime quasi arretramenti. E come titola il maggior quotidiano economico italiano, Il Sole 24Ore in prima pagina il 19 maggio, siamo in un contesto per cui le imprese del settore meccanico, accusato un calo del 30% nei primi 3 mesi del 2009, sicuramente reggono l’urto, ma tagliando l’occupazione (il 40% del campione intervistato sta riducendo le maestranze). In un mondo con più disoccupati e a forte inflazione come si vivrà? Non è difficile rispondere con un; male!

Questo non è disfattismo o pessimismo, ma analisi della situazione per cui è corretta quella previsione che ha “visto” un grande calo della produzione e quindi una stabilizzazione a crescita ridotta, per molto-moltissimo tempo (si definisce questa tendenza come a L rispetto altre ipotesi a V e infine a U). Il punto adesso non è tanto cosa ci aspetta, ma quali tecniche di gestione d’impresa sarà opportuno studiare, per vivere in un contesto di questo tipo, dove la fidelizzazione del cliente è strategica. Ciò vuol dire che se dai tardi anni Novanta, l’impresa ha ruotato intorno alla finanza (troppo spesso creativa) per conquistare ruolo e posizione, adesso c’è un deciso ritorno a chi studia le tendenze dei consumatori per meglio saperle interpretare: il marketing.

Il marketing come risposta alla crisi

Ma anche qui ci sono delle novità. Tornare al marketing non significa non considerare le più recenti innovazioni in materia, che si esplicano attraverso due passaggi: l’ingresso in azienda del sociologo dei consumi e il riportare la funzione marketing a una sua autonomia gestionale, oggi sacrificata perché posta alle dipendenze del direttore commerciale. Quindi non serve più che il marketing sia un quadro che dipenda dal commerciale, ma che ritorni nella sua dignità propria di parigrado a tutte le altre funzioni d’impresa (personale, amm.ne, produzione, qualità etc..)

Con questo ripensamento dell’organigramma (documento che andrebbe rivisto almeno 1 volta l’anno, per adeguare l’impresa alle nuove istanze) il sistema produttivo assume quel volto e funzioni, in grado di operare in un mercato “fiacco”, da sopravvivenza, con forti livelli di inflazione.

Nuove strategie di mercato

Una certa impresa che fattura 80 milioni di euro con 49 dipendenti, a fine maggio decide un taglio del 50% del fatturato, mantenendo la forza lavoro ai livelli attuali per evitare di trovarsi con insoluti da parte dei clienti. La scelta operata dall’imprenditore è sicuramente interessante; drastica ma merita una riflessione.

LINEE DI TENDENZA – L’ANALISI DEGLI ULTIMI 6 ANNI CON I GRAFICI DEL LME

Andamento complessivo del mercato di Londra

In prezzi e volumi, se la media delle merci trattate al LME era scambiata a un prezzo di 1.184 al 23 maggio 2003, questo valore si aggiorna a 2.255 sempre per il 23 maggio 2009. Ciò significa che c’è ancora un 90,4% di quotazione da smaltire in successive riduzioni di prezzo, per sgombrare il campo da un eccesso di speculazione, che ancora residua nei corsi dei metalli di base non ferrosi. Nel rapporto semilavorati di LAMIERA precedente a questo, (aprile) la banda di rischio oscillazione era del 91,6. Per maggior chiarezza, non si afferma qui che i corsi al LME debbano dimezzarsi nei prossimi mesi, ma sicuramente se i prezzi di riferimento sono quelli del secondo semestre 2003 primo 2004 c’è da attendersi una nuova campagna di ribassi.

Tabella

Metallo prezzo di maggio 2003 prezzo maggio 2009 percentuale di oscillazione da smaltire

Allumino 1.407 1.490,5 metallo di base sicuro

Rame 1.669 4.639 178% di oscillazione possibile

Piombo 459 1.480 222% di oscillazione possibile

Nichel 8.490 11.875 metallo di base sicuro

Stagno 4.735 13.750 190% di oscillazione possibile

Zinco 783,5 1.520 94% di oscillazione possibile

Come si nota c’è ancora molta strada da fare, per tornare a una certa serenità e stabilità nei prezzi dei metalli di base, il che si specchia con le previsioni del FMI per una nuova contrazione sia del PIL mondiale rispetto a quanto fu indicato a gennaio del 2009.

COMMENTO ALL’ANDAMENTO DEI PRINCIPALI METALLI

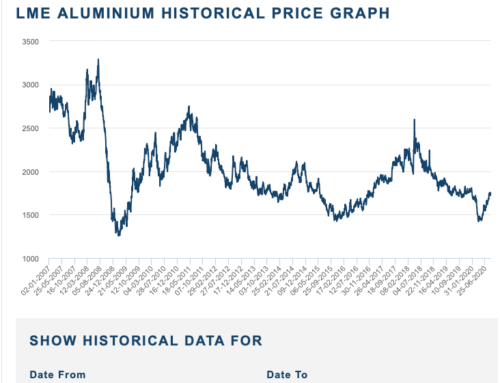

ALLUMINIO

Analizzando il prezzo al 23 maggio 2003 l’alluminio era quotato 1.407 $/t, mentre nello stesso giorno di maggio 2009 il suo valore è di 1.490,5

Le scorte di magazzino al LME di alluminio assurgono a fine maggio a valori così alti e “senza precedenti” da indicare in forma inequivocabile non tanto una crisi del settore, ma un cambio di epoca. Ecco nuovamente quel concetto che riassume il ruolo di filo conduttore dell’intero rapporto semilavorati di LAMIERA qui presentato al lettore. E’ opportuno smetterla di parlare di crisi per passare a interrogarsi se “il nuovo mondo”, il nuovo livello di consumo e richiesta di materia prima da parte del mercato, consentirà a tutti gli operatori, ancora in attività, di restarci.

Tornando alla dimensione delle scorte di alluminio, queste sono del 70% in più rispetto all’inizio dell’anno, rappresentando così il 400% in più confrontato a settembre 2008, periodo dal quale incominciò questa tendenza (settembre scorso e tutto il 2008 rappresentano ormai ciò che fu un’era passata) Nel mondo Occidentale, secondo le stime del Cru, ci sono scorte di alluminio sufficienti per oltre 100 giorni di consumo (dato a fine maggio) il che rappresenta il doppio dell’usuale. Di fronte a tale abbondanza di stock è sorprendente che il prezzo non sia ancora crollato, pur essendo il più contento tra tutti quelli del comporto al LME lasciando sul terreno appena l’1,2% rispetto al primo gennaio.

La domanda di alluminio è tradizionalmente sostenuta dal mercato edile e quello automobilistico, che non mostrano alcun segno di effettiva ripresa, nonostante i tanti e troppi proclami di superamento della crisi. Con queste premesse la prospettiva di surplus per 1,7 milioni di tonnellate, formulata dal Metal Bullettin Research, appare decisamente ottimistica.

Lascia molto perplessi l’atteggiamento sui prezzi che ha operato il Governo cinese accatastando ben 600mila tonnellate di scorte di alluminio, il che ha provocato un prezzo del minerale più alto in Cina, rispetto al resto del mondo. Ciò è stato rilevato ed è oggetto di protesta sia da parte dell’Associazione cinese di produttori che dell’americana Alcoa. In pratica i cinesi hanno scoperto gli effetti collaterali di distorsione del mercato, da acquisti massicci, per fare scorta-incetta di materia prima. Seguendo questi flussi i depositi giapponesi del LME hanno perso il 21% di alluminio stoccato dai massimi di febbraio e i cinesi non sanno più dove custodire la materia prima, soffrendo a loro volta di costi artificiosamente alti sul loro stesso mercato. Questo eccesso di prezzo nella sola Cina, ha prodotto la riapertura di stabilimenti che solo a marzo erano stati chiusi. In tonnellate si tratta di 1,6 milioni d’alluminio prodotto da quelli congelati pari a 7,4

Sono particolari importanti questi appena descritti, perché spiegano come la Cina sia ancora solo un posto dove sono state delocalizzate imprese occidentali, ma non ci sia produzione di pensiero e strategie, che sono invece tuttora progettate e realizzate nei campus statunitensi e occidentali. In queste condizioni ha ancora un interesse la piattaforma lavorativa e sociale (a rischio di collasso per rivolte sociali) cinese per il sistema produttivo e commerciale mondiale?

Per gli operatori, l’alluminio è e resterà per lungo tempo un minerale sicuro e affidabile, su cui lavorare senza problemi nel ciclo di acquisto-stoccaggio e successiva vendita, al netto dei cali complessivi di domanda dell’intero comparto.

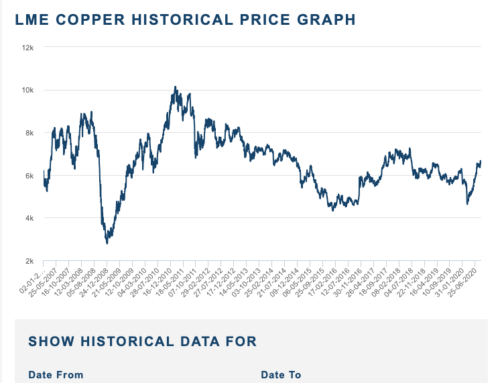

RAME

Analizzando il prezzo al 23 maggio 2003 il rame era quotato 1.669 $/t, mentre sempre il 23 maggio 2009 il suo valore è ora di 4.639,5 esponendosi così a un rischio di variabilità del prezzo pari al 177,98%

Il recente rialzo con aspettative per gli speculatori di un rame sui 5.000 dollari per tonnellata, non è affatto condiviso dai commercianti puri, che stanno facendo i conti, ogni giorno, con cali di vendite. Come spesso accade c’è uno scollamento tra quotazione e mercato, che inevitabilmente conduce le prime a ridursi anche drasticamente. In questo quadro comprare la materia prima a questi prezzi significa non rivederla più, a meno che non ci si accolli la perdita (diversi operatori sono già falliti con questo sistema e il mercato si sta contraendo per forza di cose)

Da una ricerca della Bloomberg emerge che il 62,5% degli operatori prevede un tonfo dei prezzi a breve (dati espressi a maggio) e lo stesso tenore è emerso dalla conferenza dell’Institute for Scrap Recycling Industries (importante associazione delle industrie di recupero rottami). In quella sede si è definito il rame come un metallo le cui quotazioni seguono un andamento a W di cui la prima fase è stata già smaltita. Per esprimere tutto ciò in una sintesi, convalidata nel corso della storia della finanza mondiale degli ultimi 70 anni, si potrebbe dire: “vendi tutto in maggio e esci dal mercato” Con queste considerazioni gli acquirenti di materia prima non fissano più al LME il prezzo che dovranno pagare quando ritireranno il metallo, ma attendono di farlo al momento. Ciò rappresenta se non la fine, sicuramente un forte ridimensionamento anche delle attività di future alla stessa borsa metalli di Londra e nelle diverse sedi in cui si trattano i metalli di base. La conclusione quindi è semplice: comprare sul venduto e solo quando strettamente necessario.

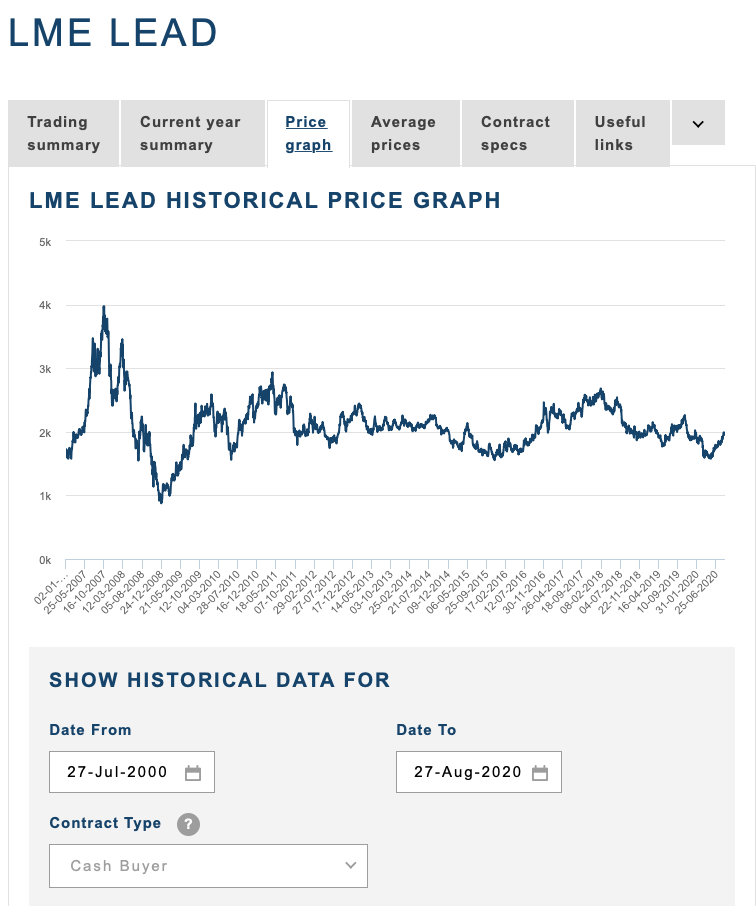

PIOMBO

Analizzando il prezzo al 23 maggio 2003 il piombo era quotato 459 $/t, alla data del 23 maggio 2009 il suo valore è di 1.480.

L’oscillazione possibile del piombo, pari al 222% rende questa materia prima un prodotto pericolosissimo per la stabilità finanziaria dei nostri operatori, in quando immagazzinare piombo oggi, per le necessità dei prossimi 60-90 giorni, espone a un rischio clamoroso. Come sempre affermato da questa rubrica metalli di LAMIERA, sul piombo la navigazione è a “vista”. La reale capacità di gestione di un’impresa, oggi, si misura nel riuscire a comprare il giusto in un mercato in perpetua evoluzione contraendo il più possibile le giacenze di magazzino.

NICHEL

Analizzando il prezzo al 23 maggio 2003 il nichel era quotato 8.490 $/t, alla data 23 maggio 2009 il suo valore è ora di 11.875 con un’oscillazione del 39,87% il che rende questo metallo sicuro per la gestione aziendale degli operatori.

I grandi gruppi minerari stanno prendendo atto della difficile situazione in cui versa anche l’acciaio inossidabile. Le ultime stime del Bir, il Bureau de la Récupération, confermano che la domanda mondiale di inox nel 2008 è scesa dell’8% a quota 26 milioni di tonnellate, per cui il totale 2009 previsto è di 21-22 milioni, confermando quanto scritto su questo rapporto LAMIERA per una contrazione complessiva di sistema e non solo limitata alla mera congiuntura; un mondo che cambia chiede di meno o diversamente da come fatto finora. Ovviamente è un pensiero condiviso da chi gestisce le imprese minerarie di nichel, la cui destinazione prevalente è nell’acciaio inox. La brasiliana Vale, che nel 2007 ha rilevato la canadese Inco, diventando così il produttore numero uno del mondo occidentale, ha annunciato in fine aprile, un generalizzato piano di riduzioni delle sue attività, rinviando tra l’altro, l’apertura di una sua miniera (è il caso del progetto Onca nello stato del Parà) e bloccando sia l’estrazione a Sudbury (cuore canadese del nichel) per otto settimane tra giugno e luglio che infine quattro settimane di stop a Voisey Bay nel Labrador. Il tentativo di ridurre l’offerta per recuperare sui prezzi è smarcato, ma non considera il bisogno di nuovi prodotti, immaginando che il mondo torni come era prima dell’attuale crisi. La previsione sui prezzi è per assestamenti e cali nei prossimi mesi, con un tentativo di recupero nell’ultimo trimestre del 2009. Chi deve “fare magazzino” sappia che la finestra per acquistare nichel si apre tra la fine della primavera e l’estate di questo anno.

STAGNO

Analizzando il prezzo al 23 maggio 2003 lo stagno era quotato 4.735 $/t, mentre nello stesso giorno di maggio 2009 il suo valore è ora di 13.750 esponendo questa materia prima a un 190,39% di oscillazione. Ciò rende lo stagno sicuramente il metallo di base più pericoloso per la gestione aziendale degli operatori.

La produzione indonesiana di stagno nel corso del 2009 probabilmente non riuscirà a raggiungere le 90mila tonnellate, quindi ben lontana dagli obiettivi del Governo per 105mila. Quanto accade in questo paese dell’area dello Stretto di Malacca, che non è stato scelto a caso, essendo secondo produttore mondiale dopo la Cina, sintetizza l’intero comparto e si pone in linea con tutti i metalli di base trattati al LME. Sia la flessione dei prezzi, quindi che il calo della domanda consigliano di “risparmiare” sull’estrazione e ridurre la produzione. La conclusione è semplice, se dovesse essere necessario, conviene approvvigionarsi di stagno nel corso dell’estate per evitare un ipotetico rialzo dei corsi nell’autunno 2009 quando i cali di estrazione impatteranno con il mercato.

ZINCO

Analizzando il prezzo al 23 maggio 2003 lo zinco era quotato 783,5 $/t, alla stessa data di quest’anno il suo valore è di 1.520 presentando un profilo di oscillazione pari al 94%

Rispetto agli altri metalli di base, lo zinco presenta ovviamente una certa pericolosità, ma non tanto conclamata come per gli altri. Resta pertanto l’allarme anche sullo zinco, seppur in tono minore. Ciò significa che se chi commercia in piombo dovrebbe regolarsi su una base a 3-4 giorni per gli approvvigionamenti, sullo zinco si ha un respiro a 10-12 giorni, comunque inferiore alle due settimane.

Scrivi un commento