Rapporti metalli. Aggiornamento al 10 luglio 2008

Fonti:

– Quotazioni Ufficiali London Metal Exchange – indici LME, COMEX e NYMEX.,

– Quotidiano: Il Sole 24Ore e suo sito “Metalli 24 materie prime”

– Associazioni: Assofermet e Camera di Commercio di Milano

CONSIDERAZIONI A CARATTERE GENERALE E PROIEZIONI FUTURE

Il punto della situazione: cercare lavoro all’estero.

Affermare che il momento è difficile appare quanto meno superficiale e inconcludente. Nonostante ciò, però vanno ugualmente ricercati motivi di reazione. Il mercato domestico (italiano) è fermo e tale resterà per tutto l’anno, per cui l’unico vero orizzonte possibile è l’estero. Concettualmente o si “parte per l’Est Europa, come per il Medio Oriente” o non si regge all’impatto, se non con gravi perdite in termini di fatturato.

A costo di far apparire questo rapporto del genere “catastrofico”, i dati non lasciano spazio a diverse interpretazioni. Solo leggendo, ad esempio, il quotidiano Il Sole 24Ore del 14 giugno: “I prezzi ai massimi da 12 anni, inflazione al 3,6% ma per la spesa quotidiana al 5,4% – Il diesel al +26% in un anno”. Pertanto e con questa tendenza, insistere sul mercato italiano appare quanto meno una perdita di tempo o alquanto pericoloso.

Chiarito che in Italia il mercato è fermo che si fa, dove si va? Tanto per cominciare si entra in Camera di Commercio e ci si indirizza verso quei mercati che, in questo momento, stanno ricevendo con successo le merci italiane che sono, in linea di massima, l’Est europeo, il Maghreb e alcuni passaggi in Europa centrale, quindi Germania e Belgio.

I veri cattivi: gli speculatori

Si dice che ci siano più contratti che barili di petrolio. E’ vero! Ma quanto oggi si dice per il greggio, in realtà è lo stesso sul mercato dei metalli, per cui ci troviamo con un esercito di “pensionati” (per carità nulla ha questa rubrica contro di loro!) e comunque persone non addette ai lavori, che non trovando soddisfazione dagli investimenti in borsa, hanno dirottato le loro aspettative sul rame, piombo, nickel e quant’altro potesse assicurargli di pagare il conto alla trattoria nella gita di fine settimana. A questa categoria di persone, appunto gli speculatori, categoria nella quale obiettivamente possiamo trovarci tutti, i diversi governi del mondo hanno recentemente dedicato molta attenzione, lanciando dal vertice G8 di Osaka “misure anti-speculatori”.

Va detto però che tra chi specula non ci sono solo “i privati”, ma anche un altro genere di cattivi, quelli che potremmo definire istituzionali, ovvero le grandi strutture. Uno di questi è venuto recentemente allo scoperto dichiarando che per il prossimo anno, auspica a un greggio sui 250 dollari al barile. Chi si aspetta ciò è Aleksej Miller, il numero uno della russa Gazprom, terza società energetica mondiale con l’ambizione di diventare la prima in assoluto e non solo in campo energetico. Quando più volte, proprio da questa rubrica, si è detto che un prezzo del greggio a 150 dollari autorizza gli Stati Maggiori di più eserciti a valutare la guerra come alternativa all’importazione, trova ora conferma nel bisogno della Russia di dichiarare al mondo (mercoledì 8 luglio 2008) che risponderà con un conflitto armato al bisogno dei paesi europei di porsi sotto lo scudo anti missile statunitense. Questi fatti dimostrano che lo scudo serve per davvero e che i rumori di guerra si fanno sentire ancora prima dei non auspicabili 150 dollari al barile, figuriamoci a 250 come sperato dai russi. Ecco chi sono gli speculatori pericolosi che sono poi quelli che trafficano in rame, nickel, alluminio etc.

INTERVISTA A CHI INFLUISCE SUL MERCATO

Proseguono le interviste a operatori italiani che lavorano nel mercato dei metalli, acciaio e rottami al fine di far conoscere ai lettori di LAMIERA chi sono le persone che s’impegnano sodo e le loro idee, al fine di averne di più e di migliori, per guidare la propria impresa. In questo rapporto metalli al 10 luglio, l’intervista è per Marco Taesi alla direzione del sito Siderweb che rappresentando il portale della siderurgia italiana, si è tanto dato da fare per riunire a Brescia la filiera dell’acciaio italiano al fine di trovare argomenti comuni in un momento di grande incertezza.

1- Grazie Marco Taesi per aver reso questa intervista a LAMIERA. Lei è un giornalista molto giovane, ha in tutto 31 anni e, nonostante ciò, gode di una posizione centrale nel mondo dell’informazione nell’ambito dell’acciaio. E’ direttore responsabile del portale Siderweb.com e da poco anche responsabile della comunicazione in Assofermet, oltre a essere collaboratore delle pagine economiche del quotidiano BresciaOggi. Da questa posizione d’osservazione privilegiata quali idee si è fatto, come funziona il mercato dell’acciaio in Italia?

Credo che parlare oggi di “mercato italiano” sia, nei fatti, quasi un assurdo perché non è più il nostro Paese, e neppure l’Europa o gli Stati Uniti, a guidare il mercato. Condivido le teorie che descrivono tutte le economie dei singoli paesi come delle piccole economie aperte. Le potenze un tempo “chiuse” e in grado di dettar legge sul mercato come gli Usa, la Germania, e la Francia, sono ormai interconnesse con l’intero mondo e, per questo, interdipendenti. E’ un concetto che vale anche per l’Italia e per l’acciaio in particolare. Le politiche economiche di prossimità, volte a cogliere vantaggi competitivi in loco e in ragione dell’antieconomico “turismo” di un prodotto da sempre povero come l’acciaio (anche se oggi non lo è di certo), non sono più valide. Gli schemi sono saltati ormai da quattro o cinque anni, ovvero da quando il mercato dell’acciaio ha mostrato il volto della globalizzazione. Le barriere delle Alpi e del Mediterraneo hanno perso praticamente ogni funzione di contenimento dei flussi perché soverchiate da dinamiche macroeconomiche che superano senza difficoltà non solo i confini italiani, ma anche quelli europei. Il “villaggio globale” si è allargato anche alla siderurgia. Necessario, però, fare un distinguo lungo la filiera perché, se da un lato l’internazionalizzazione dei mercati ha impattato pesantemente sul ramo produttivo, dall’altro osserviamo un ramo distributivo (commercianti, centri servizio e magazzino dal pronto) che ancora può contare su armi insostituibili come la qualità e la velocità del servizio, sia essa strutturata – come nel caso dei centri di servizio – sia rivolta al dettaglio. Certo è comunque, che anche l’Italia deve necessariamente interfacciarsi con un quadro di mercato che è strutturalmente cambiato e che ha visto processi di aggregazioni e fusioni che hanno portato alla nascita di colossi siderurgici di fronte alla cui massa critica, le nostre imprese sono troppo sottodimensionate, pur essendo l’Italia il secondo produttore siderurgico al mondo alle spalle della Germania.

2 – Il mercato dell’acciaio italiano è dunque in un momento di forza, debolezza o di transizione?

Non credo sia possibile dare una risposta univoca. Certo, sul fronte della redditività è un mercato forte dove le asimmetrie competitive si sono sbilanciate sempre più a favore dei rami a monte della filiera. Probabilmente il termine “transizione” è quello che si concilia meglio perché è l’intero comparto ad essere in evoluzione. Le nostre imprese produttive sono di fronte alla necessità di scelte strategiche radicali che ne determineranno successi o insuccessi. Specializzazione, internazionalizzazione, crescita dimensionale con acquisizioni o fusioni sono solo alcune delle strade da percorrere. Non mancano poi delle nubi sulla realtà nazionale – siderurgia compresa – perché il nostro paese sconta l’assenza di materie prime. E’ un cruccio che ci portiamo da sempre e che oggi, alla luce delle impennate di tutte le commodities, diventa un nodo sempre più difficile da sciogliere.

3 – Chi sono i primi grandi nomi dell’acciaio italiano rispetto alla classifica internazionale?

A livello internazionale è il Gruppo Riva a rappresentare l’Italia tra i primi posti. A conferma dei pesanti processi di aggregazione si pensi che Riva, che da solo produce 17,9 milioni di tonnellate l’anno di acciaio (dato relativo al 2007) e che rappresenta metà dell’intero output italiano, è passato dall’undicesimo posto nel 2006 al quattordicesimo del 2007. Nella “top 80” redatta dall’Iron and Steel Insitute, non c’è nessun’altra società italiana. Ci sono società gestite da italiani come Techint della famiglia Rocca e Duferco di Bruno Bolfo, che producono anche in Italia, ma hanno sede societaria estera. Vorrei però segnalare che tra le prime 80 aziende mondiali si contano ben 32 acciaierie cinesi.

4 – Lei intravede delle evoluzioni sul mercato italiano dell’acciaio nei prossimi 6 mesi?

Credo che non ci saranno terremoti di entità pari a quelli che hanno sconvolto il mercato nel primo semestre dell’anno. La seconda metà del 2008 dovrebbe essere più tranquilla, con oscillazioni dei prezzi più contenute. Resta un fatto ormai riconosciuto: non si tornerà ai prezzi antecedenti il boom. Credo che, pur in presenza di spinte speculative, ci sia una buona fetta di fattori concreti come la crescita del consumo mondiale di acciaio, non certo trainato dalla “vecchia” Ue e l’incidenza del costo delle materie prime. Sia il rottame, necessario per l’elettrosiderurgia, sia il minerale ferroso, materia prima fondamentale per la tecnologia da ciclo integrale, continueranno a costar cari.

5 – Oltre a quanto già riferito dagli organi di stampa, lei si è chiesto a quale logica si riferiscano gli incrementi di prezzo così clamorosi per il minerale di ferro?

A mio avviso è realmente in gran parte attribuibile all’oligopolio tra gli estrattori. Una mano è più che sufficiente a contarli tutti. Il problema, semmai, è vedere se la velocità con cui le acciaierie si aggregano sarà di portata tale da creare gruppi in grado di contrastare lo strapotere degli estrattori. La domanda di minerale ferroso è forte, ma la tempistica necessaria per realizzare nuove miniere e nuove infrastrutture è lunga. Non ci sarà, neppure nei prossimi anni, una over supply di minerale ferroso.

6 – Il mercato italiano è sufficientemente o inadeguato verso quello internazionale?

Lo sta diventando sempre più. Una parte dei produttori ha fatto passi avanti nell’internazionalizzazione, ma non è una scelta condivisa da tutti. A ogni modo, anche in Italia i movimenti all’estero con acquisizioni o joint-venture stanno crescendo, seppur con tempi più lenti di quanto avvenga sulla scala internazionale. Altro discorso, invece, è il processo inverso, dove sono gli operatori esteri a guardare con interesse al mercato italiano che è il primo in Europa per consumo di acciaio.

7 – Lei è a conoscenza di qualche operatore straniero dell’acciaio interessato a entrare sul mercato italiano?

La lista si è allungata nel corso degli ultimi anni. Si pensi all’operazione dei russi di Severstal che hanno rilevato il controllo di una pietra miliare come il Gruppo Lucchini. Si pensi agli ucraini di Metinvest che hanno rilevato Trametal. E ancora, ArcelorMittal con le mosse in campo distributivo. Questo solo per citare dei casi. Credo che in futuro vedremo altre operazioni simili, magari partendo dall’Alfa Acciai di Brescia su cui sembrano gravare da mesi interessi esteri.

8 – E’ vero o è falso che nel mondo dell’acciaio italiano c’è una spaccatura tra chi vende prodotti finiti e chi li deve collocare sul mercato, avendo a che fare con i consumatori finali?

E’ vero che c’è un minor rispetto dei ruoli rispetto al passato e ciò crea delle tensioni competitive lungo la filiera. La produzione guarda con interesse ai margini della distribuzione cercando talvolta di scavalcarla raggiungendo direttamente i clienti finali. Ad ogni modo, non c’è stato uno scollamento. Piuttosto, il potere contrattuale, concentrato più sulla bilancia delle acciaierie, ha visto una maggior parificazione della clientela. Sia chi acquista grandi volumi, sia chi piccoli lotti, ha perso peso nelle trattative. La distribuzione, pertanto, ha dovuto accettare, con frizioni più o meno marcate, la politica commerciale della produzione che ha accorciato i termini per il pagamento cercando di portarli a 30 giorni. Ben diversa la situazione della distribuzione, che si interfaccia con l’utilizzatore finale. In questo passaggio della filiera, è quest’ultima a fare da vera camera di compensazione – e talvolta da finanziatore – tra la velocità delle acciaierie nel rivedere i listini e la difficoltà degli utilizzatori a riconoscerne gli aumenti. E’ un ruolo delicato.

9 – Cogliendo l’occasione di questa intervista, oltre i molti canali di cui lei già gode, ha un annuncio o raccomandazione da lanciare agli operatori dell’acciaio e dei rottami italiani?

Un solo appunto che mi sembra dettato più dal buonsenso che da logiche economiche. Credo sia auspicabile un maggior dialogo attivo tra le parti, una maggior trasparenza che è spesso mancata al mercato dell’acciaio. Potrebbe essere questa la strada per consentire di seguire il trend globale dei prezzi nel lungo periodo garantendo redditività e, soprattutto, contenendo movimenti isterici e accelerazioni improvvise. Dal monte della filiera forse si dovrebbe guardare più a valle della distribuzione per capire l’impatto delle proprie politiche non solo sul conto economico, ma sull’intero sistema della clientela.

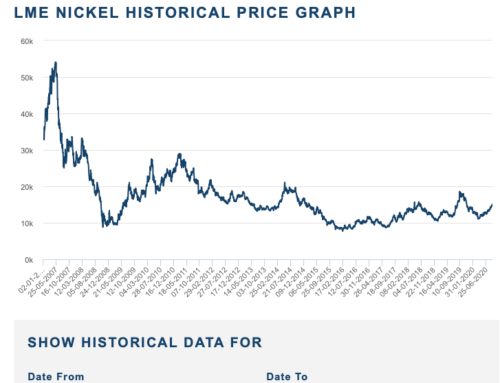

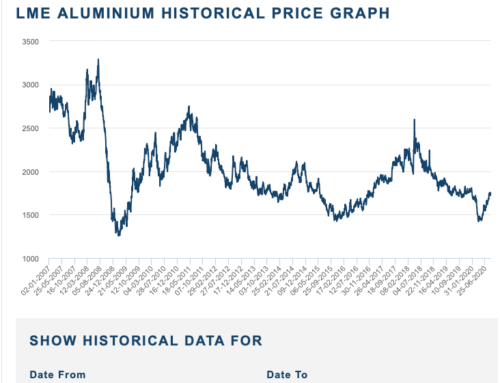

LINEE DI TENDENZA – L’ANALISI DEGLI ULTIMI 36 MESI CON I GRAFICI DEL LME

Andamento complessivo del mercato di Londra

Il mercato è in attesa di qualcosa che ancora non si sa definire: crollo dei prezzi o lenta progressione? L’ampliamento dei picchi tra il loro massimo e minimo si fa sempre più contenuto, il che rappresenta un generale raffreddamento del comparto che normalmente precede un nuovo ciclo. Le ipotesi che questa nuova stagione sia ancora rialzista francamente non paiono realistiche.

L’andamento delle quotazioni al LME dall’8 luglio 2004 all’8 luglio 2008

La filiera dell’acciaio si interroga e cerca soluzioni comuni

A Brescia, ai primi di giugno per la prima volta, grazie all’impegno di Siderweb, il portale della categoria, creato e diretto da Emanuele Morandi con la viva collaborazione dell’esperto Marco Taesi qui intervistato, si sono finalmente incontrate tutte le parti che compongono la filiera italiana dell’acciaio in un unico meeting: “Emergenza materie prime”. Un ulteriore incontro si è tenuto sempre a Brescia l’11 luglio, ma per questo ci sarà un successivo rapporto dedicato all’evento.

Il bisogno d’incontrarsi nasce dalla necessità di un chiarimento, che era ormai diventato irrinunciabile, considerando che gli aumenti graduali in atto dal 2002 sono diventati in quest’anno non più gestibili. Il grande dilemma dei produttori, per salvare i commercianti è se assorbire nei propri conti una parte degli incrementi di prezzo. Questo perchè il mercato non accetta più di pagare un tale livello rigettando gli ordini e la merce. In pratica siamo arrivati al collasso del sistema per “overdose” da quotazione della materia prima (in realtà eccesso di speculazione che da 8 anni colpisce questo segmento). Nel dettaglio e il bollettino si ferma al mese di giugno, il minerale di ferro è balzato da 70 a 130 dollari, il carbone australiano da 98 a 300 in un solo anno, il rottame da 250 a 500 dollari, ma che noia enumerare questi dati, che per il solo fatto di enunciarli, cessano di avere storia e logica. Dove sono le grandi idee e flussi d’indirizzo del mercato, che seppur in queste situazioni contingenti, prosegue a vivere e a muoversi?

“Il mercato è cambiato, il nostro sbocco principale è adesso l’area del Mediterraneo, il Maghreb in particolare, dove l’edilizia è in forte espansione” dice Giuseppe Pasini, presidente di Federacciai e a.d. di Feralpi, uno dei maggiori produttori di tondo per acciaio. Permangono a livello di previsione, così si afferma nel corso del meeting (chissà su cosa si basano queste previsioni perché ce ne sono altre di fermo produttivo, cali di fatturato – vedi Alcoa sotto del 24% negli utili – e di riduzioni traumatiche sia nei consumi che nelle costruzioni) una visione ottimistica ipotizzando una domanda sostenuta. In effetti, l’ISTAT comunica che sotto la spinta delle vendite all’estero, ad aprile, il fatturato e gli ordini dell’industria italiana sono rispettivamente cresciuti del 13,9% e del 12,8% rispetto all’anno scorso, ma i dati Iisi (International Iron and Steel Institute) nei primi 5 mesi dell’anno tratteggiano una realtà diversa. Per l’Iisi (rapporto di maggio) il totale di produzione siderurgica registrato nei 66 paesi produttori di acciaio non ha arrestato la sua crescita, salendo a 119,51 milioni di tonnellate prodotte, ovvero il 5,8 per cento in più rispetto al maggio 2007. Lo stesso dato, se considerato su tutti i primi 5 mesi del 2008, conferma la tendenza sintetizzandola in un 5,6% in un anno. Scorporando però i dati, emerge una realtà molto differenziata. La solita Cina cresce del 9,4%, Taiwan del 11,3% la Turchia del 9% (un discorso a parte merita questa nazione) ma i 27 paesi della Ue non solo crescono dello 0,1 rispetto a maggio 2007, ma cedono anche lo 0,7% nel confronto tra i primi 5 mesi del 2008 sullo stesso periodo 2007, sempre parlando di produzione mondiale di acciaio. Ecco perché risulta difficile pensare in termini di “ampliamento della domanda” quale prospettiva felice nell’immediato futuro nazionale.

Complessivamente, considerando il 2008 come produzione mondiale, il primo produttore in assoluto è la Cina che assorbe il 37,5% del totale a cui segue il Giappone con l’8,9 per cento.

Comunque, nonostante il deludente dato di fonte UE, la siderurgia italiana ha segnato a maggio una crescita del 7,6% e del 2,6 nei 5 mesi. Sempre nello stesso lasso di tempo, il Belgio ha visto la sua produzione crescere del 7,3% ma quella francese arretrare del 7,6% come flessioni ci sono state anche in Gran Bretagna, Polonia e Germania.

L’importanza della Turchia nel mercato dei rottami

Cercando di capire cosa ci sia dietro la drammatica salita dei prezzi, va notato come nel caso della ghisa e del DRI-HBI, si possano identificare sia la crescita dei costi che le difficoltà produttive come i fattori tipici del rialzo dettati dalla loro ristretta offerta. Nel caso del rottame, la bilancia domanda-offerta è difficile da pensare, soprattutto a causa della quasi impossibilità di valutare le scorte di “rottame vecchio”. In genere a primavera, quando il tempo migliora, demolizioni e trasporti sono attività più semplici da compiere e l’offerta tendenzialmente cresce.

Nel 2008 potrebbero esserci forse più volumi e, di conseguenza il prezzo del rottame potrebbe restare fermo. Guardando alla domanda di questa materia prima indotta dai consumi, va innanzitutto riconosciuto come la domanda siderurgica sia ancora forte. Va notato l’andamento del mercato turco (il più importante del mondo in questo settore) dove i 5 maggiori destinatari sono cambiati rispetto ad alcuni anni fa. In precedenza, gli USA erano il maggiore porto di destinazione per i turchi, ma oggi la posizione è occupata dai paesi mediorientali.

Ciò riflette non solo la debolezza del dollaro, ma anche il ruolo crescente di altre economie nel mondo. La domanda di rottame non è influenzata solo dai prezzi dei prodotti siderurgici lunghi, ma anche dall’andamento dei piani che, seppur prodotti da altoforno hanno lo stesso la capacità d’influenzare la crescita dei prezzi del rottame.

Il forno elettrico e i flussi di commercializzazione del rottame

Va tenuto presente che sempre più prodotti piani si producono proprio dal forno elettrico. Negli Usa ci sono oggi 7 forni di questo tipo che producono piani e in tutto il mondo, Italia compresa, questo è un fenomeno in espansione. Infatti, in Cina esistono veramente pochi altiforni costruiti negli ultimi anni, anche se pur a causa sia di fattori ambientali, che dell’alto costo e sviluppi tecnologici molto impegnativi e connessa manutenzione, il forno elettrico resta capace di produrre quasi tutte le tipologie di acciaio. In particolare, i Paesi del CIS hanno assistito a un aumento della capacità produttiva da forno elettrico, portando a una crescita dei consumi interni di rottame e a un decremento delle esportazioni. Le esportazioni russe di rottame sono scese di 5 milioni di tonnellate dal 2004 al 2007, nello stesso periodo quelle dell’Ucraina di 1,7 milioni di t.

Grazie alle maggiori capacità produttive da forno elettrico, è lecito attendersi che questo trend sia destinato a continuare e ad accelerare anche nel caso in cui l’ipotesi di dazi, imposti dalla Russia, dovessero concretizzarsi. Il vuoto creato da meno rottame proveniente dell’area CIS sarà sostituito, per mercati chiave come quello turco, da quello proveniente dall’Europa e dagli USA. Certamente, un aspetto importante di questa inversione è che i prezzi CFR, per la Turchia, sono maggiormente influenzati dal mercato dei noli marittimi per i viaggi più lunghi dal Nord Europa e dagli Usa, piuttosto che dal Mar Nero alla Turchia. Per di più, il forte mercato dei noli ha avuto un vero effetto reale sul mercato internazionale del rottame.

Un altro aspetto della maggior produzione di prodotti piani da forno elettrico è la maggior domanda di rottame di alta qualità. Questo tipo di derivato ha avuto una salita vertiginosa nei prezzi. La quotazione mensile dei pacchi generati dalla demolizione delle autovetture in Usa, ha visto progressi tra i 100 e i 150 dollari/st considerando che questo mese (giugno 2008) i dati non sono ancora stati annunciati ufficialmente. Si precisa che “dollari per st” sta per short ton, unità di misura comunemente utilizzata in questo settore dove 1 US t è pari a 2.000 pounds ovvero 907 kg circa.

La ragione per cui anche qui i prezzi stiano salendo non è chiara, sebbene le anticipazioni lascino prevedere ulteriori incrementi compresi tra i 50 e i 100 dollari/st. il che porterebbe a quotazioni intorno ai 750-800 dollari/st. Per di più, nello schema generale del mercato dell’acciaio, e anche nel mercato dei prodotti lunghi, si nota un “premio” per i rottami di migliore qualità, per poter garantire una produzione più efficiente e tempi più corti tra una colata e l’altra. Ci sono poi casi in cui anche l’altoforno, se a corto di pellet, ha accresciuto la percentuale di rottame nel mix e, anche quando non sono a corto, utilizzano più rottame per approfittare del forte mercato dell’acciaio.

L’elettrosiderurgia

Analiticamente, descrivendo le materie prime per l’elettrosiderurgia, il relatore della Stemcor a Brescia spiega le dinamiche proprie sia della ghisa che del minerale preridotto (DRI-HBI) e del rottame. La ghisa è senza dubbio un prodotto da altoforno, per questo collegato direttamente al minerale ferroso, al carbone e al coke. Nel 2008 dovrebbero esserne prodotte circa 950 milioni di t nonostante la maggior parte venga destinata all’autoconsumo del singolo produttore. C’è poi un commercio globale di circa 20 milioni di t: nel 2008 è prevista una piccola riduzione delle esportazioni dal Brasile, causata da una carenza di carbone e da colli di bottiglia nella logistica dei porti. L’attesa è anche per un forte calo nell’export dalla Cina (dati i dazi posti sull’export), anche se è prevista una crescita dell’export dall’India, che dovrebbe coprire buona parte del vuoto creata in Estremo Oriente dall’assenza della Cina. Attualmente ci sono forti indiscrezioni che la Russia, a breve, possa imporre dazi all’export sulla ghisa (e sul rottame) che avrebbero un sicuro forte impatto sulle loro esportazioni. Viste le componenti della ghisa, ad esempio minerale ferroso e coke, è chiaro che quest’anno il costo di produzione della ghisa sarà spinto rapidamente verso l’alto, soprattutto in funzione del costo del coke. Con 5-600 kg di coke richiesti per 1 milione di t di ghisa prodotta, ci si può rapidamente aspettare che il prezzo del coke (salito a 600 o 700 dollari per tonnellata metrica) avrà un immediato impatto sul costo di produzione della ghisa.

COMMENTO ALL’ANDAMENTO DEI PRINCIPALI METALLI

ALLUMINIO

La nuova stagione delle trimestrali americane, inaugurata a Wall Strett l’8 luglio da Alcoa, è partita con il piede giusto, lasciando ben sperare anche per gli altri big dell’economia a stelle e strisce. Dopo la chiusura dei listini, il colosso dell’alluminio ha alzato il velo sui conti del secondo trimestre dell’anno, nonostante un calo congiunto degli utili e del fatturato, rivelatosi però meno significativo del previsto. Il terzo produttore al mondo di alluminio, ha infatti archiviato gli ultimi tre mesi con un utile pari a 546 milioni di dollari, in calo del 24% rispetto ai 715 milioni registrati nello stesso periodo dello scorso anno. Da segnalare che su questa performance hanno pesato oneri per 39 milioni di dollari, legati all’esplosione di un gasdotto avvenuta il mese scorso in Western Australia. Nonostante ciò il risultato per azione è stato di 0,66 dollari, superando di un penny le previsioni degli analisti che avevano scommesso su un eps di 65 cents. A pesare sugli utili è stato anche l’elevato prezzo dell’alluminio che avuto ricadute negative sui costi del gruppo.

In flessione anche il fatturato che nel secondo trimestre si è attestato a quota 7,6 miliardi di dollari, in discesa di circa il 6% dagli 8,1 miliardi dell’analogo periodo del precedente esercizio fiscale. Anche in questo caso però sono state battute le attese del mercato che puntava ad una riduzione più marcata a 7,37 miliardi di dollari.

Questo basta a spiegare la positiva accoglienza riservata dal mercato che ha reagito molto bene alla trimestrale, ma leggendo tra le righe, vanno fatte delle considerazioni di fondo. Si noti la grande differenza tra il calo dell’utile di Alcoa (-24%) e del fatturato (-6%) Il rapporto di 1 a 4 tra utile e fatturato, leggermente superiore alla norma del 1 a 3,5 indica che la società americana ha iniziato a scaricare di meno i costi sui clienti, assorbendone una parte. Il segnale è forte! Significa che la quotazione del prezzo non è più condivisa neppure più dai produttori i quali, per non perdere clienti, assorbono parte del costo di vendita della materia prima. Questa strategia è logica per mantenere quote di mercato, ma non può essere perseguita a lungo pena disastrare i conti dell’azienda. Siamo forse vicini all’inversione di tendenza sui costi della materia prima?

Più specificatamente sulla recente impennata dei prezzi dell’alluminio, questa nasce in Nordamerica, sempre da Alcoa, allorchè ha deciso di dimezzare temporaneamente la produzione dal suo impianto di Rockdale in Texas. I motivi derivano sia dai rischi di interruzione delle forniture elettriche, che dal prevedibile raddoppio del costo del kilowattora nei periodi di picco della domanda (in estate per la richiesta di aria condizionata). In questo modo, provocando un effetto di media durata (almeno per l’estate) il prezzo lievita.

Al 9 luglio il prezzo al LME dell’alluminio è di 3.186 dollari la tonnellata.

RAME

Sul rame ci sono gli stessi elementi di sempre. Scarse giacenze di magazzino a Shanghai (ai minimi rispetto il dato di febbraio che rappresenta il minino del 2008) e un ritorno dei cinesi ( previsione che fu lanciata da Jp Morgan all’inizio del mese di giugno) che sono ancora strutturalmente in deficit di rame e per cui comprano sul mercato la materia prima.

Quest’anno il consumo di rame aumenterà appena di un 2% (a fronte di un incremento della produzione del 2,7%) per complessivi 18,5 milioni di tonnellate di consumi contro estrazioni per 18,6 mil. di t portando il bilancio mondiale a un surplus di circa 85.000 tonnellate nel corso di quest’anno, ma che salirà a 430.000 nel 2009 pur considerando la crescita dei consumi del 5,2% ( dati offerti dal Gruppo di studio internazionale del rame Icsg). Ciò che conta è quello che tante volte si è qui scritto, ovvero che l’apertura di nuove miniere non poteva che ampliare l’offerta e quindi ridurre i prezzi. La vera domanda, ora non è tanto se il prezzo dovesse calare, al contrario è se quando la speculazione si ridurrà su questo settore, con i nuovi volumi di estrazione cosa accadrà? E’ probabile immaginare un crollo dei prezzi, come accade sempre in tutti gli epiloghi da bolle speculative.

Al 9 luglio il rame quota al LME 8.980 dollari per tonnellata

PIOMBO

In forte caduta il piombo che ormai ha lasciato finalmente sul terreno sia il presente 2008 che soprattutto l’intero 2007 si avvia ora a ripercorrere le quotazioni del 2006. Inutile dire che la via percorsa da questa materia prima, segna il destino di tutto il comparto. Ovviamente la speculazione è di parere avverso, ma qui il punto è un altro: quanto tempo può ancora operare indisturbata la speculazione, la banche e i fondi che ci stanno ancora giocando sopra?

Al 9 luglio il piombo quota al LME 1.619 dollari la tonnellata

NICKEL

Sul nickel sta accadendo quanto già segnalato per l’alluminio, ovvero le società più importanti stanno chiudendo i bilanci con forti-fortissimi cali di fatturato e di utili. Nel caso del nickel è il turno della russa Norilsk, numero uno nel mondo (e in ciò anche per il palladio) che ha chiuso il 2007 con un ridimensionamento del 12% negli utili (per non parlare del fatturato). Probabilmente è anche per questo che la Norilsk sta trattando con la Rusal (leader dell’alluminio) un’eventuale integrazione, confermando quanto le unioni & fusioni rappresentino la via maestra per fronteggiare situazioni di forti turbolenze sul mercato.

Nel valutare la forte tendenza al ribasso delle quotazioni del nickel, c’è un fatto da considerare; l’ipotesi di un esubero di materia prima rispetto ai bisogni, di 28.000 tonnellate non è più reale perché la Bhp Billiton (colosso minerario australiano attivo anche su questo metallo) ha annunciato la chiusura, per 4 mesi, della fonderia di Kalgoorlie e di conseguenza anche la raffineria di Kwinana (la terza al mondo per importanza) a causa di manutenzioni, il che potrebbe comportare un incremento di prezzo per ridotta offerta. Bisogna vedere ora se il generalizzato sgonfiamento della bolla speculativa su questo mercato (tanto auspicato, ma ancora non verificatosi) possa intervenire prima che questi tagli d’offerta possano materializzarsi effettivamente, anche se il mercato sconta più la notizia che l’effettiva realtà.

Al 9 luglio il nickel quota al LME 20.960 dollari la tonnellata

STAGNO

Lo stagno cresce perché ha assunto il ruolo di bene rifugio e di sostituzione di altri metalli più cari.

Per capire e conoscere qualcosa in più su questo metallo e poter quindi prevedere l’andamento del suo prezzo, va sottolineato come circa 35 paesi nel mondo hanno miniere di stagno in attività, e praticamente in ogni continente c’è un importante produttore di stagno. Lo stagno metallico si produce riducendo il minerale con carbone in una fornace a riverbero. L’elemento stagno è relativamente scarso nella crosta terrestre, con un’abbondanza relativa di circa 2 ppm, a paragone con le 94 ppm per lo zinco, le 63 ppm per il rame e le 12 ppm per il piombo. La maggior parte dei giacimenti di stagno del mondo sono di natura alluvionale, e metà di essi è nel sudest asiatico. L’unico minerale importante dal punto di vista estrattivo è la cassiterite (SnO2), ma piccole quantità di stagno si possono ottenere anche da solfuri complessi come stannite, cilindrite, frankeite, canfieldite e teallite. In conclusione, la tendenza di prezzo del metallo è da considerarsi ancora in crescita nei prossimi mesi.

Al 9 luglio lo stagno quota al LME 23.360 dollari la tonnellata

ZINCO

Lo zinco continua a soffrire le attese di un eccesso di offerta ipotizzata da un fantomatico sbarco di 50.000 tonnellate nei magazzini LME di Dubai che non è avvenuto. Al di là delle dicerie, anche per lo zinco, come per il piombo le quotazioni sono tornate al livello del 2006 e sono destinare a proseguire nello sgonfiamento da bolla speculativa.

Al 9 luglio lo zinco quota al LME 1.776 dollari la tonnellata

Scrivi un commento