Esame di economia aziendale, quanto qui allegato rappresenta una sintesi non esaustiva ma abbastanza completa, delle possibili domande di teoria.

Come noto l’esame si articola in una parte pratica con mastri, scritture e redazione del bilancio d’esercizio.

A volte sul bilancio d’esercizio si richiede anche il riclassificato e il calcolo di indici e leva (in Bocconi). Altre volte in Cattolica si richiede il civilistico come bilancio.

A fronte di una parte pratica, nell’esame viene richiesta la teoria che proviene da un testo “terribile” perché scritto molto ma molto male.

A fronte di questo pessimo testo, tutti gli studenti temono l’esame di Ragioneria perchè non comprensibile proprio il lessico del concetto.

Prima o poi anche questo libro andrà ritirato dal mercato per inadeguatezza e inespressività: serve pazienza.

Qui di seguito le possibili domande di teoria dell’esame di Ragioneria-Economia Aziendale-Metodologia d’impresa. Quanti nomi per dire la stessa cosa!

Domande tipo svolte per la parte TEORIA all’esame di Ragioneria/Economia Aziendale/Contabilità/Metodologie a partire da Gennaio 2020 presso l’Università Cattolica di Milano.

Testo e formule del GENNAIO 2020

Domande imposte dall’Università, risposte elaborate dal Prof. Carlini con i suoi studenti. Le risposte sono in corsivo.

PARTE SECONDA: RILEVAZIONE

51. La logica base delle rilevazioni contabili con il metodo della partita doppia.

La Partita doppia è un sistema contabile antico che risale al 1500 (frate, matematico italiano, Luca Pacioli, nel suo libro Summa de arithmetica, geometrica, proportioni et proportionalita – Venezia, 1494 che riporta esperienze contabili già maturate nell’area genovese del 1340).

Il metodo consistente nel registrare le operazioni aziendali simultaneamente su due serie di conti (principio della duplice rilevazione simultanea), allo scopo di determinare il reddito di un dato periodo amministrativo e di controllare i movimenti monetari-finanziari della gestione.

Si articola su un Piano dei Conti, un Registro mastro (mastrini) e uno Giornale con scritture cronologiche. I conti sono di natura finanziaria ed economica con segni alternati tra il dare e l’avere. Quelli economici con il segno meno in Dare (costi) e il più in Avere (ricavi) al contrario i conti finanziari con il segno più in Dare (attività) e il meno in avere (Passività).

52. La tavola del patrimonio di funzionamento (Stato Patrimoniale): composizione ed esempi.

Stato Patrimoniale

Attività Passività

Impieghi della gestione caratteristica 1.222 Fornitori 350

Impieghi della gestione patrimoniale 38 Conferenti capitale di prestito 259

Stato 11

Prestatori di lavoro 140

Capitale proprio 500

————– ———

Totale 1.260 Totale 1.260

53. La tavola del reddito (Conto Economico): composizione ed esempi.

Conto economico

Costi della gestione caratteristica 1.044 Ricavi della gest. carat. 1.100

Costi della gestione finanziaria 22 Ricavi della gestione Patrim 8

Costi della gestione assicurativa 5 Ricavi non di compet. 2

Costi della gestione tributaria 14

Costi non di competenza 13

Risultato reddituale 12

————– ———–

Totale 1.110 Totale 1.110

54. Si confrontino i concetti di patrimonio e reddito.

Il patrimonio (rilevato nello SP) è una grandezza stock che coinvolge gli anni presenti e futuri dell’azienda mentre il reddito (rilevato nel CE) è una grandezza flusso che si rinnova anno per anno.

55. Il principio di competenza: nozione e casi di applicazione.

Nell’ambito dei 5 principi contabili indicati dall’art. 2423 del Codice Civile libro V° a anche approfonditi da altri Organi di consulenza Nazione (OIC) c’è il principio numero 3 di competenza motivo per cui nel bilancio entrano solo i valori che sono maturati nel contesto dell’anno, non quelli che avranno effetti monetari fuori dall’esercizio finanziario. Ad esempio l’acquisto della merce con pagamento oltre il 31.12. Si rileva l’acquisto ma non il pagamento mezzo cassa-banca che si colloca oltre la chiusura dell’esercizio.

56. Il processo di costruzione del bilancio di esercizio.

Al termine dell’anno si redige l’inventario dei conti, in pratica un bilancio dove tutti i conti in dare (sia finanziari sia economici) vengono iscritti e conteggiati; altrettanto per l’avere. I due totali devono coincidere.

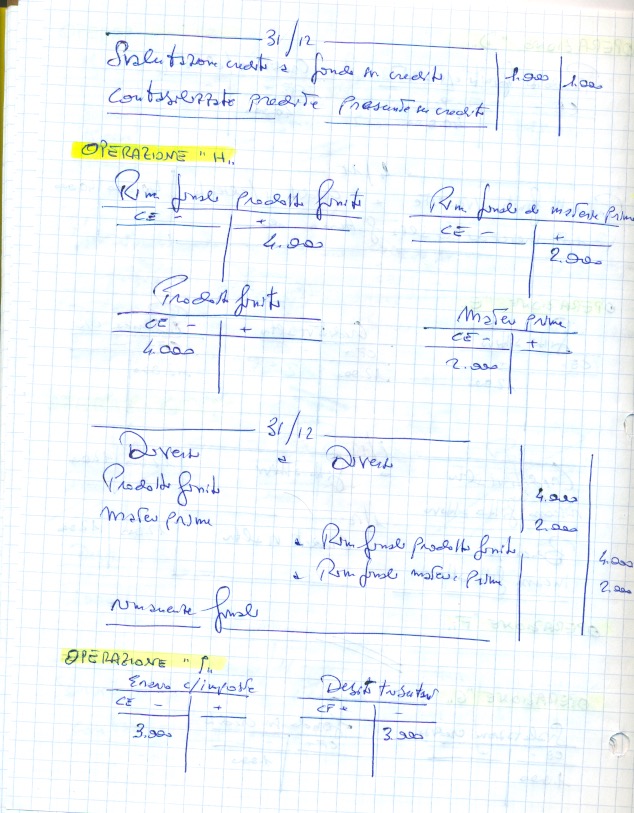

Ottenuta la quadratura si procede alle 4 operazioni d’assestamento (completamento, integrazione, rettifica e ammortamento) e quindi alla redazione del bilancio finale d’esercizio al 31.12 per la determinazione dell’utile o della perdita.

57. Dopo avere illustrato i concetti di dinamica reddituale e dinamica monetaria si esemplifichino almeno due situazioni in cui queste divergono.

La dinamica monetaria e finanziaria riguarda l’effettivo incasso/pagamento di un conto mentre quella reddituale individua il diritto/dovere a ricevere un pagamento o eseguirlo. Ad esempio, l’acquisto di materie prime da fornitori individua immediatamente una componente di costo reddittuale da registrare nel conto economico, mentre l’effettiva manifestazione monetaria può avvenire anche oltre l’esercizio finanziario dove verrà registrata applicando così il principio della competenza. Concludendo una registrazione coglie l’acquisto o la vendita delle merci e un’altra riguarderà il pagamento o la riscossione che possono coincidere come date ma anche divergere.

58. Quantità certe, stimate e congetturate all’interno del bilancio di esercizio.

I valori esposti in bilancio possono essere:

a) valori economici certi

b) valori stimati

c) valori congetturati

La ripartizione dei valori di bilancio fu elaborata dallo studioso Masini nel 1957 e approfondita da Superti Furga in lavori più recenti e si fonda sulle possibili relazioni fra i valori di bilancio e i prezzi negoziati di mercato.

In tal senso:

a) i valori certi (o quantità economiche certe) presentano una diretta correlazione con prezzi già formatisi sui mercati con determinazione obiettiva (es: costo di acquisto materia prima);

b) i valori stimati sono correlati a prezzi di mercato d’antica o futura manifestazione; detti valori, pertanto, in relazione ai quali si può esprimere un giudizio di maggiore o minore approssimazione al vero, ammettono una verificazione nel momento in cui i prezzi stimati si manifestano sul mercato (es: rimanenze prodotti finiti valutate al valore di presumibile vendita);

ìc) i valori congetturati sono correlati in modo indiretto e mediato a prezzi di mercato d’antica o futura manifestazione, nel senso che discendono dall’esigenza di scindere valori formatisi in un determinato esercizio e altri periodi amministrativi successivi (esempio ammortamenti).

59. Il significato patrimoniale e reddituale dell’ammortamento.

L’ammortamento, ovvero il riparto del costo storico compreso delle spese di trasporto, installazione, collaudo e interessi bancari sostenuti specificatamente per l’acquisto del bene strumentale, in un numero d’anni definito dalla legge per ogni bene, rappresenta un costo non monetario e ha ricadute sia patrimoniali sia reddituali.

La ricaduta reddituale riguarda l’imposizione fiscale sul reddito che è ridotta rispetto alla non presenza dell’ammortamento.

In pratica, prese due imprese con pari reddito pari a 100, la prima senza ammortamento e la seconda con ammortamento.

La prima, considerata la tassazione al 43% pagherà tasse per 43 su un utile di 100. La seconda, invece, fatto 10 l’ammortamento pagherà si il 43% ma non su 100, altresì su 100 (il reddito) meno l’ammortamento (10) pari a 90 quindi il 43% su 90 è pari a 38,7. In termini reddituali l’ammortamento comporta quindi un risparmio fiscale di 43 -38.7 = 4,3.

In termini patrimoniali l’ammortamento consente il riacquisto (investimento) “n” anni dopo rispetto all’acquisto del bene strumentale e concorre alla definizione del Flusso di risultato finanziario generato dalla gestione reddituale in una visione finanziaria dell’azienda.

60. Il significato patrimoniale e reddituale delle rimanenze.

Le rimanenze di merci o di prodotti sono registrate nel Conto Economico alla voce A2 e B11 quindi una ricaduta nello Stato Patrimoniale nel complesso dell’Attivo Circolante alla voce C Rimanenze e successive voci. Ovviamente il totale delle rimanenze finali da CE deve corrispondere con il totale delle Rimanenze nello SP.

In termini reddituali le merci conto rimanenze finali, nel CE valutate in base a criteri del tipo LIFO, FIFO e costo medio ponderato, criterio specificato nella Nota integrativa, elevano il valore dell’utile.

61. Il significato delle variazioni numerarie e non numerarie.

Il testo “Corso di economia aziendale”scritto dai professori Airoldi, Brunetti e Coda, a pagina 209 indica come “valori numerari” tutti quei conti che riguardano mezzi monetari del tipo cassa- banca e debiti e crediti di regolamento.

Sono “non numerari” tutti gli altri.

62. Dopo aver illustrato le esigenze conoscitive fondamentali che il modello del bilancio di esercizio intende soddisfare si fornisca la definizione dei seguenti concetti: patrimonio, capitale di funzionamento, attività, passività, capitale netto (o patrimonio netto), reddito di esercizio.

Il bilancio d’esercizio soddisfa il bisogno di quantificazione di un risultato al termine dell’esercizio finanziario definito come utile (creazione di ricchezza) o perdita (distruzione di ricchezza). Oltre a ciò, sempre il bilancio illustra la solidità dell’azienda e la sua capacità a sostenere il ciclo degli impegni e riscossioni quindi un aspetto di trasparenza e d’immagine-credibilità.

Concetto di patrimonio: Ricchezza espressa in termini monetari a disposizione dell’azienda in un certo istante descritto analiticamente dal bilancio.

Capitale di funzionamento: sistema di valori, sia positivi sia negativi, che esprimono il valore delle condizioni patrimoniali di un’impresa. Quanto l’azienda ha a disposizione per interagire sul mercato.

Attività: voci di bilancio che si trovano nello SP suddivise tra immobilizzazioni e attivo circolante.

Passività: voci di bilancio che si trovano nello SP e che riguardano sia il capitale proprio (raggruppato nei termini del patrimonio netto) sia il capitale di terzi inteso in breve e lunga scadenza quindi TFR, Fondi per rischi e oneri e debiti.

Capitale netto (o patrimonio netto): indicato nelle passività (o fonti) dello SP. Il patrimonio netto è la somma del capitale proprio più le diverse riserve e l’utile o la perdita d’esercizio.

Reddito d’esercizio: emerge dalla differenza tra ricavi e costi nell’ambito del CE

63. Le rilevazioni contabili del ciclo di acquisto di merci servizi.

Eseguiti i mastri merci c/acquisti e debiti v/fornitori il pagamento può essere contestuale o sviluppato nel tempo. Qui si esegue il caso di pagamento contestale all’acquisto.

————————————- 10/1 ———————————————————–

Diversi a Debiti vs/fornitori

Merci c/acquisti

Iva a credito

Acquisto merci di cui alla fattura n……del……..

————————————–10/1———————————————————–

Debiti vs/fornitori a Banca c/c

Pagamento di cui alla fattura n……del…….

————————————- ————————————————————-

64. Le rilevazioni contabili del ciclo delle vendite.

Eseguiti i mastri merci c/vendite e crediti v/clienti l’incasso può essere contestuale o sviluppato nel tempo. Qui si esegue il caso di incasso contestale alla vendita.

————————————- 10/1 ———————————————————–

Crediti vs/clienti a Diversi

a Merci c/vendite

a Iva a debito

Vendite merci di cui alla fattura n……del……..

————————————–10/1———————————————————–

Banca c/c a Crediti vs/clienti

Incasso di cui alla fattura n……del…….

————————————- ————————————————————-

65. Le rilevazioni contabili del ciclo del lavoro.

Si tratta di 4 scritture contabili diverse di cui 3 in rapida successione e la quarta registrata il 16 del mese successivo.

Le prime 3 scritture in data 27 o 31 del mese (in alcuni casi anche il 5 o il 10 del mese successivo)

————————————27/1————————————————————-

Diversi a Personale c/retribuzioni

Salari e stipendi

Istituti previdenziali

Liquidazione retribuzioni lorde mese di Gennaio e assegni nucleo familiare

———————————— 27/1 ————————————————————

Personale c/liquidazione a Diversi

a Istituti previdenziali

a Debiti per ritenute da versare

a Banca c/c

pagamento retribuzioni di Gennaio 2020 con ritenute sociali a carico dei dipendenti, ritenute fiscali a carico dei dipendenti e pagamento retribuzioni nette

———————————— 27/1 ————————————————————

Oneri sociali a Istituti previdenziali

Liquidazione contributi a carico dell’azienda

———————————– —————————————————————

Infine la registrazione al 16 del mese successivo

———————————–16/2 ————————————————————–

Diversi a Banca c/c

Istituti previdenziali

Debiti per ritenute da versare

Versamento unico di Gennaio 2020 per ritenute erariali su dipendenti, ritenute assistenziali d’azienda e quota a carico dei dipendenti.

———————————– —————————————————————-

66. Si rilevino in Partita Doppia le seguenti operazioni:

a) acquisto di materie prime per € 1.500. Pagamento differito a 60 gg;

b) vendita di prodotti finiti per € 3.000. Pagamento differito;

c) incasso mediante operazione sul c/c bancario dell’operazione di vendita di cui al punto b). Per ciascuno dei conti utilizzati si indichi se è di natura patrimoniale (SP) o reddituale (CE).

A

————————————01/09————————————————————

Materie Prime c/acquisti CE a Debiti verso fornitori SP 1500/1500

————————————01/11————————————————————

Debiti verso fornitori SP a Banca c/c SP 1500/1500

———————————– —————————————————————

B

———————————— ————————————————————

Crediti verso Clienti SP a Prodotti Finiti CE 3000/3000

———————————— ————————————————————

C

———————————– ————————————————————-

Banca c/c SP a Crediti verso Clienti SP 3000/3000

———————————– ————————————————————-

PARTE QUINTA: RILEVAZIONE CONTABILE – SECONDA

67. Gestione caratteristica, gestione patrimoniale, gestione finanziaria: presenta i concetti e, rispetto a un’impresa da te scelta, illustra alcuni tipici valori del conto economico relativi a ciascuna delle tre gestioni.

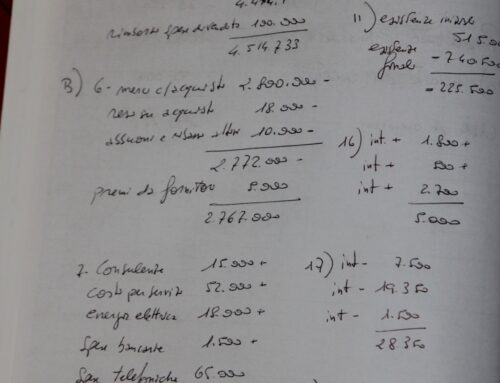

Le diverse gestioni qui indicate sono tipiche di un CE dove per gestione caratteristica ci si riferisce all’effettiva e tipica produzione da statuto dell’azienda. Ad esempio, producendo carri armati rientrano nella gestione caratteristica tutti costi di materia prima (B6) per servizi (B7) di godimento beni di terzi (B8) del personale (B9) di ammortamento e svalutazione crediti (B10) le variazioni di materia prima (B11)gli accantonamenti per rischi (B12), altri accantonamenti (B13) e oneri diversi di gestione (B14). Le indicazioni qui utilizzate sono tratte dal modello di CE civilistico descritto e modellato dall’articolo 2425 libro V° del Codice Civile.

Tutte le voci B sono detratte dal Valore della produzione inteso come fatturato A1, rimanenza di prodotti A2, eventuali variazioni dei lavori su ordinazione in corso A3, i lavori interni A4 e altri ricavi e proventi come A5.

La differenza tra la A e la B definisce il Reddito operativo ovvero l’area della gestione caratteristica.

A seguire la gestione atipica o patrimoniale. Ad esempio l’affitto di un capannone dell’azienda al vicino che contribuisce all’utile nel pagamento di un fitto attivo.

La gestione finanziaria con la contrapposizione degli interessi attivi (pochi) e passivi (generalmente molti) calcolati sul capitale di terzi.

Caso concreto:

VALORE DELLA PRODUZIONE

A1 – vendita di carri armati 1000 euro

A2 – variazione prodotti in magazzino 2

—————-

Totale dell’attivo 1002

COSTI DI PRODUZIONE

B6 – acquisti materie prime 500

B7 – spese per servizi 100

B8 – godimento beni di terzi 10

B9 – spese per il personale 200

B10 – ammortamenti 10

B11 – rimanenze di materie prime – 3

—————-

Reddito operativo 185

+/- gestione atipica-patrimoniale + 20

+/- gestione finanziaria – 100

+/- gestione straordinaria 0

————–

RAI (reddito ante imposte) 105

Gestione tributaria al 50% 52,5

—————-

Utile d’esercizio 52,5

68. Le domande intorno all’andamento economico-finanziario dell’azienda alle quali si può rispondere mediante l’analisi del bilancio.

L’analisi di bilancio emerge attraverso il riclassificato di bilancio (sia SP sia CE) meditante l’uso di indici (rapporti) sia margini (differenze). Grazie a tali indici e margini, solitamente tratti da valori contemporaneamente prelevati dallo SP o CE che al contrario e posti in relazione, (ad esempio il ROE è pari all’utile prelevato dal CE diviso il capitale proprio prelevato dallo SP e così il ROI che pone in relazione il Reddito operativo dal CE con il totale degli impeghi dallo SP). Tale relazione tra valori del CE e dello SP è però indicativa e non assoluta perché nel caso del ROS, ad esempio si pongono in relazione solo valori del CE: reddito operativo e ricavi di vendita e lo stesso sul Tasso d’incidenza della gestione non caratteristica con l’utile sul reddito operativo.

Grazie al sistema degli indici/margini senza “credere” al singolo, ma alla loro interazione complessiva, è possibile stabilire la redditività del capitale proprio (confrontato con i rendimenti alternativamente ottenibili in borsa o altri similari investimenti) la redditività di tutti i capitali investiti in azienda (in confronto con un altro indice che si chiama ROD), la liquidità in termini di sostenibilità.

Infatti gli indici sono di natura:

- Patrimoniale

- Reddituale- economica

- Finanziaria

- Di produttività

- A cui segue l’analisi della struttura patrimoniale e finanziaria attraverso i seguenti tra indici e margini:

- Margine di struttura

- Margine di copertura globale

- Calcolo del patrimonio circolante netto – PCN

- Margine di tesoreria

- Indice di disponibilità (detto current ratio)

- Indice di liquidità (detto quick ratio)

- Indice di autocopertura delle immobilizzazioni

- Indice di copertura globale delle immobilizzazioni

- Grado di capitalizzazione.

69. La logica di riclassificazione del conto economico.

Il CE può essere riclassificato in due modi diversi, concettualmente a seconda che l’impresa sia commerciale (a valore della produzione e valore aggiunto) o industriale (a costi e ricavi della produzione venduta).

Essendoci una “preferenza” da parte della CONSOB sul primo modello, c’è una netta e maggiore diffusione del CE riclassificato a valore della produzione e valore aggiunto rispetto al secondo pur in presenza di imprese di produzione.

La logica di riclassificazione del CE tra i due modelli diverge solo nella prima parte mentre, giunti al Reddito operativo, detto anche EBIT o ancora Margine Operativo, i conteggi sono pressochè identici conteggiando successivamente e in ordine i proventi finanziari e patrimoniali, gli oneri finanziari e patrimoniale, il saldo della gestione straordinaria e le imposte dell’esercizio.

Nelle imprese commerciali il riclassificato del CE procede a scalare sommando tutte le voci di ricavo e incremento con i costi patrimonializzati per i lavori in economia. Si ottiene così il Valore della produzione.

Dal Valore vanno sottratti tutti i costi della gestione caratteristica ottenendo il Valore aggiunto caratteristico da cui detrarre i costi del personale per calcolare l’EBITDA (detto anche Margine Operativo Lordo – MOL).

Dedotti gli ammortamenti e gli accantonamenti si perviene al Reddito operativo/EBIT.

Nelle imprese di produzione vanno conteggiati subito i Ricavi netti di vendita da cui detrarre i costi del venduto che riguardano solo la gestione caratteristica. Si perviene in questo modo al Margine Lordo Industriale da cui detrarre i costi amm.vi e comm.li definendo il Reddito operativo.

Come già indicato da entrambi i Redditi operativi così conteggiati si detraggono o si sommano:

- + proventi finanziari;

- meno oneri finanziari:

- Pervenendo al saldo della gestione finanziaria.

- + proventi patrimoniali;

- meno oneri patrimoniali;

- pervenendo al saldo della gestione patrimoniale/atipica;

- Si ha il Reddito della gestione corrente.

- + proventi straordinari;

- – oneri straordinari;

- Si definisce così il Reddito ante-imposte (RAI)

- dedotte le tasse;

- Utile netto d’esercizio.

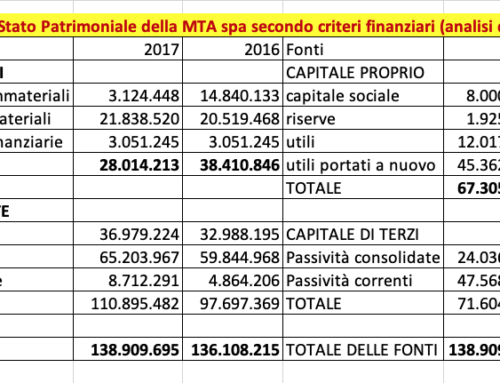

70. La logica di riclassificazione dello stato patrimoniale.

Esiste un solo criterio di riclassificazione dello SP che si chiama “finanziario”. La struttura è per contrapposizione tra le fonti (passività dello SP civilistico) e gli impieghi (le attività del civilistico).

Concettualmente per le fonti s’intende chi ha apportato i capitali per fondare e gestire l’impresa mentre per impieghi come sono stati impiegati tali fonti.

Negli impieghi ci sono sia le immobilizzazioni sia il capitale circolante. Nelle fonti ci sono il capitale proprio e quello di terzi.

71. Elabora un semplice conto economico riclassificato che abbia:

Costo del venduto=120,

ROGC=40,

RO=50,

RN=20.

Ricavi netti di vendita pari a 160

Costo del venduto pari a 120

——-

Reddito operativo gestione caratteristica 40

Più affitti attivi 10

——

Reddito operativo (RO) 50

Meno Oneri finanziari 10

——

RAI (ante imposte) 40

Meno tasse al 50% 20

—–

Reddito netto (RN) 20

72. Elabora uno stato patrimoniale riclassificato formato da almeno 10 voci tra attivo e passivo (oltre ai valori intermedi), avente:

Attivo corrente= 1000,

Mezzi propri totali=800,

MT/MP= 3

Stato patrimoniale

Attività (impieghi) Passività (fonti)

Immobilizzazioni immateriali 200 Passività consolidate 700

Immobilizzazioni materiali 1900 Passività correnti 1.700

Immobilizzazioni finanziarie 100

TOTALE IMMOBILIZZAZIONI 2.200 TOTALE CAPITALE TERZI 2.400

Magazzino 200 Capitale proprio 600

Liquidità differite 760 Riserve 150

Liquidità immediate 40 Utili da accantonare 50

TOTALE ATTIVO CORRENTE 1.000 TOTALE CAPITALE PROPRIO 800

———– ——–

TOTALE IMPIEGHI 3.200 TOTALE DELLE FONTI 3.200

Il rapporto MT/MP se pari a 3 vuol dire che 800 per 3 = MT ovvero 2.400

2.400 più 800 = 3.200 totale delle fonti che è pari al totale degli impieghi.

73. Gli indicatori di redditività.

Gli indici di redditività esaminano la capacità dell’impresa di generare utili. Sono il ROE, il ROI, ROD, ROS, l’indice di rotazione degli impieghi, l’incidenza della gestione non caratteristica e infine il leverage.

74. Gli indicatori di solidità.

Quoziente di autocopertura delle immobilizzazioni

- </= a 0,70 soddisfacente

- Tra 0,50 e 0,70 da controllare

- Tra 0,33 e 0,50 pericolo

- Minore 0,33 un disatro

Quoziente di copertura delle immobilizzazioni

- </= di 1,50 solidità buona, struttura equilibrata

- Tra 1 e 1,50 positiva ma da controllare

- > di 1 grave squilibrio

Quoziente di disponibilità

- </= a 2 posizione di liquidità ottimale

- Tra 1,50 e 2 posizione di liquidità soddisfacente

- Tra 1 e 1,50 situazione da controllare

- > di 1 in squilibrio

Quoziente di liquidità

- < di 1 soddisfacente

- Tra 0,50 e 1 accettabile

- Tra 0,33 e 0,50 squilibrio non grave

- > di 0,33 squilibrio grave

Rapporto di indebitamento calcolabile in 2 modi diversi:

- AN/CN ovvero attivo netto fratto capitale proprio. Il capitale proprio si trova nel passivo dello SP e l’attivo netto

- Mezzi di terzi (MT) / CN (capitale proprio)

Ciascuna delle due formule può essere desunta dall’altra in quanto solo legale dalla relazione: RI (rapporto d’indebitamento) = AN/CN = MT/CN + 1

Quanto più questo rapporto è alto tanto maggiore l’azienda è indebitata quindi maggiore il suo grado di dipendenza verso i conferenti di capitale di prestito indicando una solidità patrimoniale bassa.

Il risultato del rapporto è nullo si il suo valore è 1(solo come mezzi propri) oppure un effetto moltiplicativo quando è maggiore 1 usando capitali di terzi a patto che il ROI sia superiore al ROD.

75. Gli indicatori di liquidità.

Esprimono la capacità dell’azienda di far fronte agli impegni di pagamento di breve termine e sono:

Quoziente di disponibilità (current ratio) attivo corrente/passivo corrente.

- Tra 1e 2 in caso contrario l’azienda potrebbe essere costretta a vendere frettolosamente le scorte di magazzino. Il quoziente evidenzia la capacità di far fronte agli impegni finanziari a breve termine utilizzando tutte le attività che si rendono liquide entro l’esercizio (disponibilità liquide + disponibilità finanziarie + rimanenze)

Quoziente di liquidità (quick ratio) disponibilità liquide + disponibilità finanziarie/debiti a breve scadenza.

- < 1 l’azienda può evidenziare sintomi di tensione finanziaria. Evidenzia la capacità di far fronte agli impegni finanziari a breve termine utilizzando solo mezzi liquidi (disponibilità liquide) e prontamente liquidabili (disponibilità finanziarie)

76. Natura e significato di ROA e ROE.

Il ROE è un indice che indica la redditività del capitale proprio ed emerge dal rapporto tra utile d’esercizio e capitale proprio.

Il ROA emerge dalla moltiplicazione del ROS (redditività delle vendite) con il tasso di rotazione dell’attivo netto. La logica confronta una dimensione operativa (le vendite) con la struttura dell’impresa. Il significato consiste nel numero di volte che l’attivo netto ruota in un anno per effetto dei ricavi di vendita. Essendo un indicatore di efficienza della gestione dell’attivo spiega eventuali squilibri tra attività e struttura. In base al fatturato di un’attività industriale/commerciale la struttura dovrà essere conseguentemente adeguata per spazi di lavoro, magazzini e uffici.

Nel caso di strutture pubbliche spesso ci sono gradi strutture con ridotti fatturati e ritorni sulle vendite che sono costrette a praticare prezzi lontani da costi effettivi di mercato. L’aumento del ROA emerge da maggiori ricavi sulle vendite e aumento della rotazione del capitale impiegato.

77. Il legame aritmetico tra ROS e ROA e il suo significato.

Il ROA è pari a 3 diverse dimensioni moltiplicative.

ROA = Reddito operativo/attivo netto

ROA = Reddito operativo/vendite per vendite/attivo netto

ROA = ROS per TR (tasso di rotazione dell’attivo netto)

Il ROS esprime una delle possibilità di conteggio del ROA.

L’incremento del ROS fa crescere il ROA.

78. Illustra, creando gli opportuni valori economici, un caso in cui l’effetto di leva finanziario è positivo.

La leva finanziaria prende in considerazione diversi aspetti che sono:

- L’importo del capitale di terzi (MT)

- L’interesse a cui sono pagati i capitali di terzi: i

- Il ROA;

- L’attivo netto (AN);

- L’eventuale effetto delle imposte nei termini di recupero degli interessi negativi come tasse pagate in meno;

- Il ROE come passaggio diretto dal ROA al ROE.

L’effetto leva si calcola come differenza tra il costo medio, in termini di oneri finanziari, del capitale di terzi (MT) e il ROA.

L’effetto leva cresce quando:

- c’è ampia differenza tra il ROA e il tasso d’i praticato su MT;

- quanto maggiore è il tasso d’indebitamento (Teorema di Modigliani-Miller) alla base dell’attuale crisi di debito della società globalizzata.

Nel caso di un tasso d’interesse al 5% con un ROA pari al 10% e un ROE al 30% ante imposte, si ha effetto leva positivo.

Al contrario con un tasso d’interesse su capitale di terzi al 10% e un ROA al 10% e un ROE ante imposte al 10% non c’è effetto leva.

Nel terzo caso con un tasso d’interesse del 15% il ROA è al 10% e il ROE ante imposte è al -10% si ha un effetto leva negativo.

In termini numerici:

- mezzi propri (CN) pari a 200

- mezzi di terzi (MT) pari a 800

- attivo netto (AN) pari a 1.000

- RO pari a 100

- Il ROA è al 10% parchè 100/1000 per 100)

- Costo per interessi al 5%

- Costo totale su MT (il 5% di 800) pari a 40

- RN = RO-interessi ovvero 100 – 40 = 60

- ROE = utile/capitale proprio, ovvero RN/CN = 30

- Tasse al 50% riducono l’utile a 15

- ROE post tassazione RN ora a 30/CN = 15

- In questo caso il capitale di terzi (MT) costa 5 mentre il rendimento dell’attivo espresso come ROA è pari a 10 quindi la leva finanziaria è positiva.

79. La distinzione tra costi fissi e costi variabili: concetti ed esempi.

I costi fissi sono quelli che tali restano al variare della quantità prodotta nel breve tempo. Nel lungo periodo i CF (costi fissi) variano anch’essi al crescere della produzione. I costi variabili (CV) sono sempre dipendenti dalla quantità prodotta per cui restano a zero in caso d’assenza di beni prodotti.

80. Margine di contribuzione: definizione e modalità di calcolo.

Per margine di contribuzione si possono intendere due aspetti: uno squisitamente di bilancio (già descritto nella risposta alla domanda 84) e un altro in ambito di contabilità analitica.

Nell’ambito della contabilità analitica il margine di contribuzione è calcolato nel contesto di conteggio detto “a costi pieni” detto anche full costing o alternativamente a costi variabili detto anche direct costing.

Il margine di contribuzione indica la partecipazione del prodotto realizzato all’utile aziendale.

Ci sono due tipi di margini di contribuzione: il 1° margine e il 2°.

Nelle aziende multiprodotto ci sono più costi fissi specifici da imputare a diverse produzioni tutte realizzate nello stesso stabilimento, in tal caso per ogni linea di produzione s’identifica un margine lordo di contribuzione (il 1°) conteggiato dalla differenza tra i ricavi di vendita e il costo variabile di quel prodotto.

A seguire un margine semilordo di contribuzione (il 2°) ottenuto come differenza dal primo margine i costi fissi specifici di quella produzione.

81. Illustra la formula del punto di pareggio espressa in quantità e fornisci un esempio.

Il BEP (breck event point) o punto di pareggio di gestione in italiano, esprime l’uguaglianza tra i costi totali (CT) e i ricavi totali (RT).

Rammentando come i CT emergano dalla somma dei costi fissi (CF) più i costi variabili (CV) e il ricavo totale pari al prezzo (p) per la quantità (q), il punto di pareggio sarà pari a CT=RT ovvero: CF+CV=pq.

In termini d’esempio con CF a 360.000 dollari, un CV di 8 dollari a pezzo prodotto e un prezzo di vendita di 12 il punto di pareggio sarà pari a:

360.000 + 8q = 12q ovvero

360.000 = 12q-8q da cui la q è pari a 360.000/12-5 il che corrisponde a 72.000 pezzi da produrre.

82. Illustra la formula del punto di pareggio espressa in valore e fornisci un esempio.

Il punto di pareggio (BEP) può essere espresso in quantità da produrre/vendere per raggiungere il punto di equilibrio, in valore, inteso in fatturato necessario al pareggio, in percentuale, ovvero quanta percentuale del fatturato è impegnata per l’equilibrio e in giorni dell’anno necessari; sono quindi 4 modi diversi per descrivere lo stesso concetto.

Il BEP in valore è pari ai Costi fissi (CF) fratto 1 meno, aperta parentesi quadra, aperta anche la parentesi tonda, costi variabili più acquisti, chiusa la tonda, il tutto fratto i ricavi.

CF

——————————————

1 – Il BEP in % sul fatturato è pari al BER in valore/ ricavi Il BEP in giorni è pari al Bep in valore per 365 /Ricavi. Esempio numerico: CF = 960.000 CV = 155.000 Acquisti = 1.200.000 Ricavi = 2.350.000 Il BEP in valore: 960.000/1- (155.000 + 1.200.000)/ 2.350.000 è pari a: 155.000 + 1.200.000/2.350.000 = 0,5765 1 – 0,5765 = 0,4235 960.000/0,4235 = 2.266.824 Il BEP in percentuale sul fatturato è:2.266.824/2.350.000 = 0,9646 per 100= 96,46% Il BEP in giorni è: 2.266.824 per 365/2.350.000 = 351,95 gg = 352 gg. 83. Il concetto di rischio operativo nell’analisi del punto di pareggio. Il rischio nel BEP è quello che finisca l’anno senza aver conseguito il punto di pareggio motivo per cui l’azienda chiude in passivo. Il riferimento è a pagina 401 del Coda e implica 2 grandezze: Il BEP indica il fatturato o volumi di riferimento per il pareggio, ma non la forbice tra ricavi e costi totali. Mi spiego. L’incidenza dei CF sui ricavi muta la pendenza della curva dei ricavi e quindi il suo impatto con i costi totali. Più è ripida la curva dei RT e più vicino nel tempo sarà il punto di contatto in BEP. Tale elasticità su RT è dovuta dall’incidenza del CF. 84. Illustra le determinanti del ROGC in un’azienda mono-business. Il Reddito operativo della gestione caratteristica emerge dalla differenza tra i ricavi e i costi caratteristici prima del conteggio della gestione atipica-patrimoniale e degli interessi passivi/attivi. Concettualmente ai ricavi netti di vendita (dedotti gli abbuoni-sconti e ribassi passivi) si sottraggono i costi per materie prime e le rimanenze iniziali e si sommano le rimanenze finali. Tutti questi costi appena indicati sono i costi variabili pervenendo così al margine di contribuzione. Dedotti i costi generali, del personale, gli ammortamenti (costi fissi) si può calcolare il ROGC ovvero il Reddito operativo della gestione caratteristica. 85. Il principio di economicità. Si trova a pagina 164 del Coda e implica 5 condizioni: 86. Chiarisci natura e rilevanza dei concetti di durabilità e autonomia nella vita delle aziende di produzione. Pagina 163 del Coda. L’azienda punta a restare sul mercato nel lungo tempo in un ambiente ostile e mutevole. E’ necessario che non si ricorra a un sistematico indebitamento per assicurare la normale gestione poggiando sia su un sostanziale e concreto equilibrio monetario sia sulla produzione di risparmio. 87. Le condizioni dell’economicità per le aziende di produzione. E’ necessario che la gestione chiuda conseguendo un utile per restare sul mercato sul lungo tempo. 88. In che senso redditività ed economicità non sono concetti coincidenti? Redditività: Capacità di un’azienda di generare ricchezza tramite la sua gestione in un determinato periodo temporale. 89. Perché parlando di economicità è rilevante considerare la congruità delle rimunerazioni? L’economicità è la capacità dell’azienda di perdurare massimizzando l’utilità delle risorse impiegate e dipende congiuntamente dalle performance aziendali e dal rispetto delle condizioni di equilibrio che consentono il funzionamento delle aziende. Le determinanti dell’economicità sono la performance aziendale e le condizioni di equilibrio. Performance aziendale: Si determina a sua volta da due chiavi: Efficacia – capacità di perseguire le finalità istituzionali dell’azienda, quindi anche perdurare nel tempo. È il rapporto tra il risultato ottenuto e l’obiettivo prefissato. Efficienza – capacità di impiegare razionalmente le risorse, quindi trovare il giusto rapporto tra risorse consumate e risultati ottenuti. Condizioni di equilibrio: Quelle che consentono all’azienda di durare nel tempo e di mantenere una situazione di relativa autonomia: Equilibrio economico – è la differenza tra consumo e ripristino della ricchezza. Equilibrio patrimoniale – accumulo e mantenimento della ricchezza patrimoniale. Equilibrio finanziario – Bilanciamento fonti tra finanziamenti e impieghi (nel lungo periodo). Equilibrio monetario – Capacità aziendale di far fronte ai pagamenti (nel breve periodo) infatti i ricavi devono essere sempre maggiori ai costi altrimenti l’azienda è in perdita, questa perdita può causare un fallimento. Congruenza delle remunerazioni – ovvero i costi devono essere direttamente proporzionali ai ricavi. 90. Proponi alcune considerazioni in merito al principio della massimizzazione del profitto. La massimizzazione del profitto in una impresa è determinata da una combinazione ottimale del prezzo e delle quantità di produzione. Ogni impresa aspira a massimizzare il proprio profitto, però bisogna considerare in che tipo di mercato agiamo. In un contesto con una pluralità di produttori, noi non siamo in grado da soli di determinare il prezzo, in quanto viene fissato dal mercato. Quindi, non è possibile massimizzare il proprio profitto semplicemente aumentando i prezzi.

Scrivi un commento