Una analisi impietosa contro il sistema banca.

Il mondo che cambia: Basilea 3

di Giovanni Carlini, sociologo esperto di marketing

Le regole di Basilea rappresentano un accordo per mettere ordine in un settore nevralgico del capitalismo: la finanza. Partendo dal 2000, le economie occidentali hanno voluto perdere sempre di più i tratti industriali per abbracciare la creatività nella finanza, alzando i livelli di disoccupazione e immigrazione. Oggi la versione 3 degli accordi di Basilea dovrebbe introdurre nuove regole quando le precedenti hanno fallito.

Per capire di cosa stiamo parlando

Prima della crisi subprime, esistevano da parte delle banche dei requisiti minimi di capitalizzazione (leverage) ovvero la quantità di capitale che si poteva prestare e impegnare rispetto al capitale sociale della banca . Queste norme erano note come “regole di Basilea”.

Se nelle banche italiane, gestite con una certa prudenza, raramente è stato superato il rapporto di 8:1, nelle investment bank americane (completamente libere da ogni vincolo) si è giunti addirittura a 40:1. Le banche commerciali USA (sottoposte alla supervisione della FED, paragonabile alla nostra Banca d’Italia) si sono posizionate su un rapporto di 15:1. In Gran Bretagna la Northern Rock, la prima banca fallita e nazionalizzata, al momento del crac, aveva attività totali impegnate per 58 volte il suo capitale sociale, pur essendo assoggettata al controllo della Financial Service Autorithy. Il punto da chiarire è: perché, a prescindere dalla loro inadeguatezza, i sistemi di sorveglianza non hanno funzionato.

Il peso dei crediti problematici

Le banche europee soffrono di prestiti concessi il cui rientro è a rischio; si chiamano crediti problematici. Una situazione che si è aggravata con la crisi. Al 30 giugno 2010 le 13 banche quotate a Piazza Affari soffrivano, al netto di rettifiche 90,138 miliardi di prestiti problematici. Un anno prima ammontavano a 65,5 miliardi. In termini percentuali sul totale, se nel 2009 i prestiti deteriorati erano il 4,52% nel 2010 sono saliti al 6,22%.

Nell’ambiente si ritiene non preoccupante questa tendenza, anche se non si può nascondere che in assenza di un rilancio dell’economia, un dato di questo tipo pesa non poco sui bilanci aziendali. Ed ecco il punto cruciale! Anche le banche tedesche sono fortemente esposte e in crisi come quelle italiane, ma si spera nel superamento della crisi. Se questa, come sembra, non dovesse confermarsi, allora il quadro generale e quello bancario in particolare si farebbe veramente difficile, ipotizzando scenari “americani”. Più specificatamente, le banche esposte in Italia hanno valori “medi”. Nel dettaglio il Banco Popolare è tra gli istituti che hanno visto salire di più, semestre su semestre, i propri crediti deteriorati netti: da 9,9 a 9,2 miliardi. Su questo valore gioca molto però il consolidamento di Italease. Segue Intesa San Paolo che al 30 giugno 2010 aveva 20,8 miliardi di prestiti problematici, anche se sembra che ci sia un miglioramento verso settembre. Su questa strada è avviata anche la Popolare di Milano.

Analizzando il quadro complessivo una distinzione tra crediti inesigibili e tipologia di banca, balza all’occhio. Gli istituti di credito locali, soffrono un basso rapporto tra prestiti dubbi su impieghi. Il Credem, per esempio, è al 2,8% mentre la Popolare di Sondrio è più impegnata, al 3,2 per cento. Ciò attesta un concetto di fondo: guardare negli occhi colui a cui si presta del denaro, è una procedura più sicura rispetto gli automatismi di back-office, nell’erogazione del credito applicato dalle grandi istituzioni bancarie del paese.

Perché un nuovo accordo

Perché una Basilea 3, non bastava la 2? In realtà il sistema bancario europeo è a rischio di collasso, quindi richiede delle profonde e radicali modiche, affinchè possa sopravvivere. Negli Stati Uniti è accaduto quanto tutti sanno e sono ormai oltre 100 gli istituti bancari che nel solo 2010 hanno già fallito. Una selezione di questo tipo, in Europa, non è avvenuta semplicemente perché meno esposti. Per salvare “il sistema”, anche se con un colpevole ritardo di oltre 2 anni dal fallimento della banca d’affari Lehman Brothers, è stato pensato di lanciare un progetto di ricapitalizzazione delle banche europee, noto con il nome di Basilea 3. Non si tratta di un progetto condiviso da tutti; anzi c’è una forte contrapposizione, considerando anche che gli economisti ritengono quanto previsto nel documento tardivo e non adeguato, per evitare un nuova ricaduta nella crisi.

La voce della banca

Esaminando la piaga dei crediti inesigibili alla luce anche dell’incremento dei fallimenti che tra aprile e giugno 2010 hanno segnato una crescita del 22%, gli istituti di credito affermano in sintesi: ecco la dimostrazione che abbiamo erogato prestiti alle imprese e che ora, a causa della crisi fanno fatica a rientrare.

Il peso dei fallimenti aziendali nel 2010

In Italia, in media, il 65-70% del valore economico di un fallimento ricade sulla banca. Si tratta di valori più alti rispetto la media UE, che si attesta al 45-50% scarso. Ciò deriva da un maggior uso di credito bancario in termini di salvo buon fine, da parte delle imprese italiane. Ne consegue che l’indice dei fallimenti è un altro dato molto importante per il sistema creditizio nazionale.

Come conferma il CERVED nel secondo trimestre sono state aperte poco meno di 3.000 procedure fallimentari (+22% rispetto al 2009) e su base semestrale il numero delle chiusure arriva quasi a 6.000 (+25% rispetto ai primi sei mesi del 2009).

Il periodo è stato particolarmente difficile per il manifatturiero che ha registrato un aumento degli stati di crisi del 35% tra marzo e giugno 2010 con una “insolvency ratio” (ovvero il numero di fallimenti ogni 10.000 imprese registrate) pari a 12 quindi il doppio rispetto al dato medio che si attesta usualmente su 5,2.

Geograficamente non c’è preferenza, anche se il Nord Est è l’area più colpita con un incremento del 26% rispetto il 2009. Il Nord Ovest e il Mezzogiorno si attestano al 23% di crescita, quando il Centro si ferma al 17%. Un dato interessante tale da preoccupare non poco il Paese e la Confidustria, sono i concordati preventivi, che hanno subito un rallentamento, anziché quella contrazione da tutti auspicata. Dopo il record del primo trimestre 2010, tra marzo e giugno, sono state presentate 256 domande, con un incremento del 7% rispetto al 2009. Il dato soddisfa gli osservatori perché, se confrontato con il +37% del primo trimestre 2010, si ha una contrazione non prevista, ma gradita di questo strumento, che ha creato più danni che altro alle banche, come ai creditori favorendo di fatto il fallito.

I fallimenti hanno colpito duramente anche le attività dedite al settore immobiliare e a quello finanziario con cessioni d’attività in crescita del 35% pur lasciando l’insolvency ratio stabile al 7,4.

Quindi con Basilea 3 tutto risolto?

Due anni dopo il crollo della banca d’affari Lehman Brothers e l’imponente piano di salvataggio concordato dai governi europei, il settore finanziario della UE è ancora a rischio. A settembre 2010 le banche irlandesi risultano insolventi, senza sapere se lo Stato è in grado d’assorbirne le perdite. Non solo, ma Jurgen Stark, il responsabile della sezione politica monetaria della Bce, sempre in autunno, avanza dubbi sulla solvibilità delle banche tedesche. Ovunque si volga lo sguardo ci si rende conto che sono passati due anni, ma nulla è stato fatto.

Dopo il crac americano, gli europei si sono mossi seguendo due strategie. Sul breve hanno pesantemente finanziato le banche con generose iniezioni di liquidità. Sul lungo termine si sono spinti con forza per ottenere un segnale di ripresa economica. La quadratura del cerchio nella finanza europea, come quella statunitense, si ottiene solo se si esce dalla crisi e nelle stime di crescita questo segnale non c’è anche se auspicato. In caso di stagnazione sarebbe la bancarotta per gli stati e le loro banche, che non hanno lasciato fallire. Ecco che la posta in gioco è enorme!

Da qui si comprende anche l’affanno di tutti i Governi nel dichiarare, anche contro l’ovvio, che la crisi è stata superata, il peggio è passato e così via.

La zona euro probabilmente non sperimenterà una recessione a W (anche se molti economisti europei non condividono questo ragionamento e ritengono che il secondo colpo della crisi negli USA non possa che impattare anche in Europa) ma è sufficiente un prolungato rallentamento dell’economia globale, per far fallire la strategia attendista. Molti invece sperano che ogni cosa si sistemi da sola e il sistema bancario si possa così salvare. Purtroppo la storia economica ci insegna che dopo una crisi finanziaria (ammesso che non ci sia il secondo colpo) un paese entra in una fase di stagnazione prolungata, che in questo caso dovrebbe durare dai 24 ai 30 mesi. Non solo, ma c’è anche da capire la natura della crisi. Alcuni si ostinano a ritenere che il tutto abbia origini squisitamente finanziarie quando altri, sociologi, storici e una minoranza degli economisti, non sono persuasi che la crisi sia scoppiata perché qualcuno non ha pagato la rata del mutuo della casa. In pratica, si pensa che le attuali difficoltà abbiamo una radice sociale più che economica. Detto così sembra quasi ovvio, ma ne consegue che la cura al problema non può limitarsi solo al “pompare” denaro liquido sul mercato. Se la gente e l’uomo occidentale è “malato” nei suoi comportamenti come atteggiamenti avendo troppo preteso e chiesto, allora la diagnosi prevede altri tipi d’intervento e una tempistica molto più lunga per la guarigione.

La conclusione è che nulla è più certo; ne l’origine della crisi e tanto meno gli strumenti sui quali agire per intervenire. In effetti si sta riscontrando in Europa come negli USA che strade diverse (investimenti a pioggia come politiche di bilancio più attente) non stanno dando i risultati sperati.

In questo contesto arriva Basilea 3.

I nuovo standard patrimoniali previsti dall’accordo “Basilea 3”, prevedono due distinti aspetti: il rapporto investimenti-capitale proprio e la quantità di massa monetaria da porre a riserva quale “scorta di sicurezza”. La polemica tra le banche e le istituzioni, verte su questo secondo aspetto.

Nel dettaglio, sul primo punto, il rapporto tra il capitale e l’attivo ponderato da investire è elevato al 10,5% rispetto quanto descritto all’inizio di questo dossier, dove sono stati elencati dei rapporti di massa monetaria impegnata sul mercato, mediamente di 8 volte il capitale sociale in Italia, 15 negli Stati Uniti e 58 in Inghilterra.

In base a questo rapporto, per poter operare le banche devono costituire delle riserve che oggi sono appena al 2% del capitale sociale. Basilea 3 eleva questo valore al 6 o al 9% a seconda dei casi.

Nel rispetto della gradualità, i parametri indicati entreranno in vigore nel 2019, ovvero fra 8 anni. La stampa economica, su questo particolare, si chiede: non è che nel 2019 sarà sopraggiunta un’altra crisi a spazzar via le certezze maturate nei lavori preparatori di Basilea 3?

La società di rating Fitch, ha stimato per le banche un fabbisogno fondi, per adeguarsi alle nuove regole, di 326 miliardi di euro per 35 delle 46 maggiori banche mondiali, qualora fosse confermato il livello massimo del 9% indicato negli accordi di Basilea 3.

Il timore è che la stretta possa attivare un detonatore di rincari allo sportello per prestiti e altri servizi erogati dagli istituti di credito solo per mantenere gli attuali livelli di redditività, come se il sistema industriale ed economico europeo, non avesse già patito contrazioni significative su questo piano.

Le interviste

Per far chiarezza questo studio s’arricchisce del pensiero di un autorevole economista, il Prof Fedele De Novellis ricercatore d’economia e finanza al Ref di Milano. Dalla parte del mondo bancario c’è la testimonianza di Centrobanca attraverso un suo funzionario: il Dott. Giuseppe Pompeo De Gregorio. La voce dell’industria italiana è incarnata dal Presidente dell’UCIMU Sistemi per produrre, Dott. Giancarlo Losma.

Domanda 1:

La crisi ha avuto tante cause, ma il gancio che tiene tutto è il fallimento dei sistemi di controllo. Basilea 3 dovrebbe rispondere a questa necessità. Più specificatamente Basilea 2 non regolava o ha agito male nella valutazione dei coefficienti di capitale, adesso invece Basilea 3 dovrebbe elevare al 6% più un ulteriore 3 il requisito di capitale, quando oggi è al 2%. Questa variante è fortemente contesta dai banchieri, Lei cosa ne pensa?

De Novellis: Requisiti più stringenti per le banche sono una necessità: li richiederebbe il mercato, se non fosse ”tranquillizzato” dal fatto che i rischi li copre lo Stato ed è quindi ovvio che a richiederli siano i Governi, che si ritrovano di fatto a sopportare quei rischi. La regolamentazione pubblica si ritrova a sostituirsi al mercato, visto che ad esso si sostituisce quando si tratta di sopportare le perdite delle banche.

Presidente Losma: La crisi che abbiamo vissuto nel recente passato ha inferto un duro colpo all’intero sistema economico internazionale. La debacle finanziaria, in un tempo brevissimo, si è ripercossa sull’economia reale, coinvolgendo in modo indistinto, anche se con intensità differenti, settori e mercati eterogenei. Nello specifico, l’industria italiana dei sistemi di produzione ha assistito, nello spazio di un bimestre, al completo blocco degli investimenti in beni strumentali. Il crollo della domanda, in parte causato dal timore per l’incertezza del contesto e in parte dalla crescente difficoltà d’accesso al credito, ha messo a dura prova i costruttori italiani che rappresento in qualità di presidente

UCIMU-SISTEMI PER PRODURRE.

E’ evidente dunque che ora, alla luce di quanto è successo e consapevoli di quanto sia difficile tornare a lavorare sui livelli pre-crisi, gli imprenditori non possono che essere d’accordo con la regolamentazione del mercato internazionale, indispensabile per poter operare in un contesto stabile e al sicuro da ‘terremoti’ quale quello che ha scosso il mondo nel 2008.

Certo è che le regole previste da Basilea 3, che ha ottenuto il via libero politico definitivo a Seul in occasione del G20, sono rigide e severe, ma il tempo d’entrata in vigore e la modalità di transizione graduale dovrebbero assicurare una migliore assimilazione del nuovo regolamento.

La preoccupazione per le possibili ripercussioni di quanto definito da Basilea 3 sulle nostre imprese esiste e purtroppo è reale, ma d’altra parte non è più possibile immaginare un sistema economico finanziario non regolato adeguatamente.

Domanda 2:

Recentemente è stata formulata una preoccupazione: nel caso a novembre 2010 Basilea 3 diventasse operativa, le banche sarebbero costrette a ridurre l’erogazione del credito alle aziende e famiglie. Crede che questo sia una naturale conseguenza dell’elevazione delle riserve con cui le banche dovranno operare?

Presidente Losma: Due sono i rischi cui possiamo andare incontro: l’aumento del costo del denaro e, certamente, anche la restrizione del credito alle imprese. Per questo sottolineiamo la necessità di un sistema di rating che vada finalmente a considerare non soltanto l’aspetto patrimoniale e finanziario dell’azienda, quanto anche quello industriale e di business. Una richiesta, questa, che UCIMU aveva già avanzato in occasione di Basilea 2 e che il sistema non ha poi messo in pratica. Occorre che la valutazione nella definizione del credito all’impresa contempli anche il piano industriale e dunque l’attività reale che appartiene all’economia reale.

De Novellis: E’ probabile che nei prossimi anni vi sarà minore disponibilità di credito rispetto a prima della crisi, ma forse questo non è un male, se si considera che di credito ce n’è stato troppo. Naturalmente, un comportamento più prudente da parte delle banche è condizione necessaria per risolvere gli squilibri dell’economia globale. La speranza è che l’aggiustamento sia graduale; evitando nuove brusche correzioni dei livelli d’attività economica.

Domanda 3:

In realtà le difficoltà nello stabilire le regole sono comuni sia in Europa che negli USA e spiegano come e perchè, a oggi, poco e nulla sia stato fatto per rimuovere alla radice le cause della crisi in corso. Ciò dimostra come l’impasse sia strutturale e di sistema. I sociologi affermano che quanto accaduto deriva dalla superficialità del modo di vivere, adottato da tutti noi negli ultimi 10 anni. Trattandosi di una crisi che nasce dall’aver troppo speso e poco prodotto, in un contesto d’ eccessi nella globalizzazione e delocalizzazione, come legge i prossimi anni?

De Novellis: Secondo me la globalizzazione conta da questo punto di vista meno di quanto si crede. Più importante a mio avviso il fenomeno dell’indebitamento del settore privato e della bolla immobiliare. I prossimi dieci anni dovranno vedere un cambiamento sociale legato al mutamento degli standard di consumo. Una revisione al ribasso dei livelli di spesa, e di indebitamento, delle famiglie, che non potrà non avere riscontri anche sul piano culturale: se continuassero a prevalere i modelli culturali degli ultimi quindici anni, i livelli di frustrazione nella società si farebbero insostenibili, semplicemente perché non è sostenibile il livello dell’indebitamento.

Presidente Losma: In effetti, conducendo un discorso generale, eravamo abituati a consumare probabilmente più di quanto avessimo bisogno e soprattutto di quanto potessimo realmente permetterci. Nel settore del bene strumentale il 2008 è stato il migliore anno di sempre, l’industria italiana mai aveva toccato quei livelli di produzione; non potevamo che attenderci dunque un periodo di rallentamento, poiché il settore dei sistemi di produzione è fortemente ciclico. Nulla a che vedere però con quanto è accaduto! In realtà la debacle, del sistema finanziario ha messo a dura prova le imprese e alcune, certamente quelle più deboli, hanno purtroppo ceduto il passo. Sono comunque pochissime le realtà industriali del settore che sono uscite dal mercato, piuttosto abbiamo assistito, e stiamo assistendo tuttora, a una ridefinizione del comparto. La crisi ha accelerato processi di riorganizzazione aziendale e aggregazione tra imprese, che hanno bisogno di crescere in dimensione e struttura per meglio presidiare i mercati stranieri, soprattutto quelli lontani. La Cina è il nostro primo mercato di sbocco, secondo i dati dei primi sei mesi dell’anno. E’ evidente che le maggiori opportunità vengono da là o da paesi come India, Brasile, Russia. Per questo dobbiamo essere pronti a rispondere adeguatamente alle nuove esigenze. In questo senso il futuro che ci aspetta può offrire a noi, e alle persone che lavorano con noi, numerose opportunità.

La voce della banca

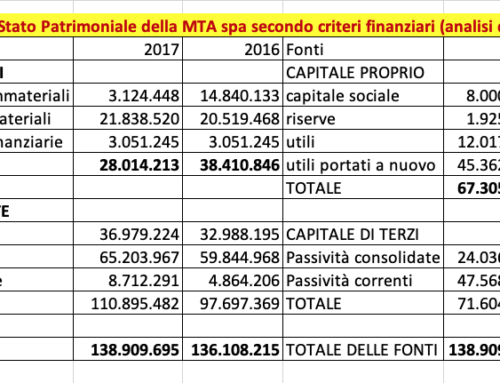

Dott. Giuseppe Pompeo De Gregorio di Centrobanca: La Banca per i Regolamenti Internazionali ha recentemente definito l’accordo che definisce i nuovi requisiti di patrimonializzazione delle banche, già note come le nuove regole di ‘Basilea 3’. I nuovi requisiti, illustrati in Fig. 1, non solo elevano i parametri già esistenti, ma introducono nuovi ‘cuscini’ di patrimonio che dovrebbero consentire di assorbire eventuali perdite in periodi di forte stress finanziario. Per il primo ‘cuscino’, detto ‘conservativo’, è stato fissato un parametro uguale per tutte le banche pari al 2,5% mentre per il secondo ‘cuscino’, detto ‘anticiclico’, saranno le banche centrali a definire singolarmente il parametro da rispettare sulla base delle condizioni del mercato del credito nazionale (il parametro dovrebbe salire quando la crescita del credito è ritenuta eccessiva e diminuito in caso contrario).

L’adeguamento del patrimonio delle banche ai nuovi requisiti avverrà in modo molto graduale nel corso dei prossimi otto anni, secondo il piano illustrato in Fig. 2. In questo modo si è inteso fornire alle banche il tempo necessario per accrescere il proprio patrimonio soprattutto mediante la capitalizzazione degli utili che dovrebbero essere prodotti nei prossimi anni. D’altra parte questa diluizione temporale dovrebbe minimizzare il pericolo che, per ottemperare alle nuove regole di Basilea 3, le banche frenino la concessione di credito all’economia in una fase ancora molto delicata per la ripresa del ciclo economico mondiale.

Dopo mesi di discussioni sono stati quindi raggiunti degli importanti risultati (per le banche considerate importanti per la stabilità sistemica del settore bancario ulteriori restrizioni, ancora in via di definizione, saranno successivamente introdotte). Da un lato, infatti, non vi è dubbio che i requisiti minimi di patrimonializzazione sono stati significativamente accresciuti, con un ‘cuscino’ discrezionale che dovrebbe consentire alle banche centrali di essere decisamente più pro-attive nella gestione del ciclo del credito all’interno del proprio mercato. Dall’altro si è evitato di sancire una tempistica di adeguamento ai nuovi parametri che avrebbe potuto influire negativamente sulla capacità delle banche di alimentare la ripresa mediante l’erogazione del credito a famiglie e imprese.

Per quanto riguarda l’impatto delle nuore regole sul sistema bancario italiano, le ripercussioni dovrebbero essere minime: i livelli attuali di patrimonializzazione appaiono infatti pienamente adeguati a sostenerne l’attività creditizia sia corrente che futura. Ma se le preoccupazioni espresse a questo riguardo sembrano essere esagerate, non è d’altra parte da escludere che nel corso dei prossimi anni la politica di remunerazione degli azionisti delle aziende di credito potrebbe essere orientata ad una maggior capitalizzazione degli utili prodotti: pertanto, anziché i prenditori dei finanziamenti bancari, le nuove regole di Basilea 3 potrebbero penalizzare gli azionisti degli istituti bancari

Un pensiero contro Basilea 3

Sempre dalla parte delle banche, contrariamente alla norma si è voluto accettare anche una voce “anonima” perché afferma dei concetti originali e ben fondati meritori d’essere valutati.

Anonimo: la forte reattività da parte degli ambienti bancari contro Basilea 3 è semplice: si tratta di un provvedimento punitivo verso i responsabili morali dell’ultima crisi.

Questo in effetti è vero, c’è poco da girarci intorno. Il sistema bancario ha veicolato l’immaturità della società, imbrogliando sui controlli. La storiella che il costo del denaro dovrebbe aumentare per effetto di un incremento delle quote di riserva obbligatoria è vera fino a un certo punto. La banca può anche chiedere, ma è il cliente che paga. E’ prevedibile un forte esodo di correntisti da una banca all’altra, quindi l’ipotesi di una rivalsa su questi, in un’epoca in cui si sta cercando di fare a meno della banca, non è del tutto esatta.

C’è un aspetto però che vorrei sollevare. Noi italiani, inteso come banche, abbiamo rischiato a un livello molto ma molto più basso rispetto gli inglesi e gli americani. Addirittura ci siamo tenuti sotto quanto oggi Basilea 3 ci impone (il 10,5% contro l’8% di leverage, che abbiamo generalmente applicato)

Il punto è semplice. Perché trattare le banche italiane come quelle inglesi che si sono portate anche a 58 volte il capitale sociale impegnato sul mercato?

Fermo restando che le banche è corretto che facciano “mea culpa”, però andrebbe differenziata la punizione a seconda dei comportamenti avuti o meglio, stabilire una griglia attraverso la quale per chi impegna dal 4 al 6 del leverage nulla cambia, dal 6 all’8 deve affrontate un certo livello di scorta, che non sarà certamente l’attuale 2 per cento ma il 4, ad esempio, e per livelli superiori si passa al 6 o al 9% di scorta del capitale.

Questa gradualità, a seconda delle scelte della singola banca, manca all’impostazione di Basilea 3, il che rende questo provvedimento troppo diluito nel tempo affinchè sveli la sua efficacia e obiettivamente inquo-punitivo “sparando sul gruppo”.

In una sola parola, di questa Basilea 3, così com’è, non serve a nessuno e non tutela nulla.

Un imprenditore contento del rapporto con la sua banca

Questo dossier è dedicato a Basilea 3 senza voler rappresentare un bilancio sull’operato delle banche nel nostro paese che potrebbe essere oggetto di un altro studio.

Se questo passaggio è chiaro merita comunque spazio una notizia: esistono imprenditori che nulla hanno a che dire o rimostrare verso la banca con cui operano. Questa tipologia di clientela rappresenta quel collegamento tra il prima e il dopo di Basilea 3 capace di dare continuità al mercato.

Domanda: Signor Scavazzin, lei è un imprenditorie del distretto della rubinetteria-valvolame operante intorno a Godiasco nel nord novarese. Si dichiara soddisfatto del rapporto con la sua banca ed è per questo che siamo venuti a cercarla. Ci può dire qualcosa che possa essere utile ai lettori?

Scavazzin: mi dispiace che faccia notizia l’ovvio. Da molti anni ho un rapporto bancario che cresce e segue la storia della mia impresa. Mi avvalgo anche di un consulente che 2 o 3 volte al mese viene qui in stabilimento per lavorare con noi oltre a sentirci più volte al giorno al telefono come mezzo email. La fedeltà che ho rivolto alla mia banca e la professionalità del mio consulente, fanno si che i Direttori di filiale a Gozzano della Banca Intesa, nel loro avvicendarsi abbiano sempre avuto da noi risposte celeri, riclassificazione del bilancio, il piano di marketing, proiezioni. In pratica siamo noi impresa che presentiamo i nostri conti alla banca la quale farà le sue verifiche ma il segno della direzione dei conti è segnato su una costante crescita.

Scrivi un commento