Inutilità del costo ammortizzato4 una riflessione ricca di conteggi pratici.

Il testo riportato in copertina è veramente poco adatto per chi voglia capire la Ragioneria. In realtà si tratta di un libro ben fatto per uno studente di giurisprudenza impegnato in Ragioneria. Al contrario, in questa proposta letteraria i ragionieri ci si perdono dentro per l’eccesso di richiami giuridici.

Nella critica al volume “Il bilancio”, va però reso onore e riconosciuto come venga ben spiegato il costo ammortizzato. Su questo specifico aspetto va ringraziato l’autore che s’impegna da pagina 699 a 735 nel capitolo 22. Resta ovviamente in pieno l’integrale critica, già espressa, nello spacciare “un vuoto concettuale” come se fosse pane quotidiano.

Il costo ammortizzato non è che non vada studiato, ma certamente ridimensionato alla sua effettiva portata: solo lo 0,6% delle imprese italiane.

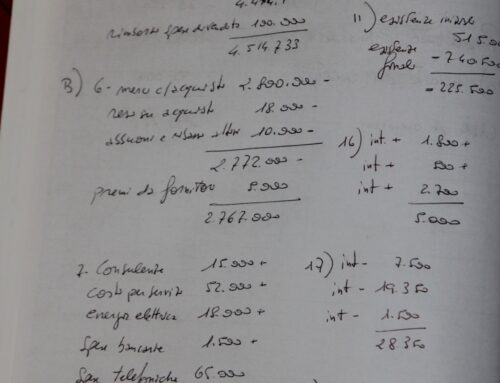

Ora, l’inutilità del costo ammortizzato4 “vuole fare i conti” grazie anche agli spunti dal testo citato.

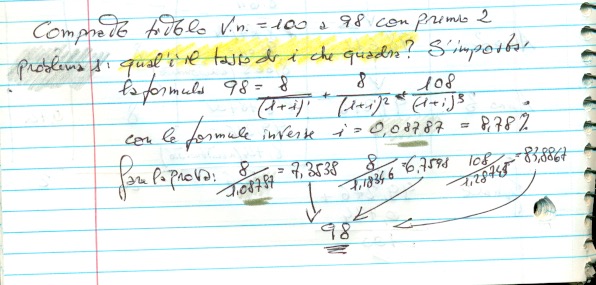

Sia data un’impresa che acquista obbligazioni pagandole 98 con un valore nominale di 100 al tasso dell’8% annuo.

In pratica i titoli sono comprati sotto la pari. Ammesso che questa impresa sia quotata in borsa e faccia parte di quello 0,6% delle esistenti nel Paese, in questo caso la legge impone l’uso del costo ammortizzato. Un’imposizione che decade se i risultati sono “irrilevanti” o i titoli posseduti per meno di 12 mesi. Infine, terza ipotesi di disapplicazione è che i costi d’acquisto e ogni altra differenza tra valore iniziale e scadenza siano di scarso rilievo.

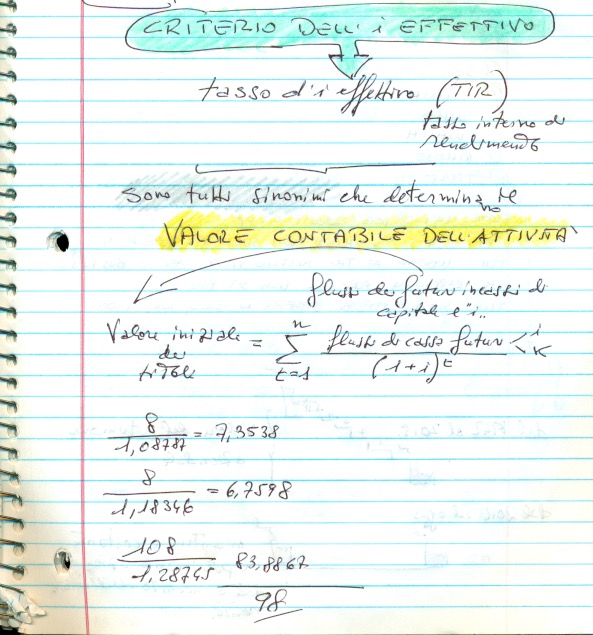

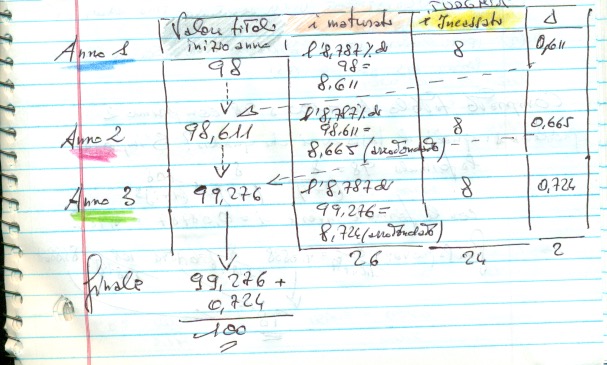

Il costo ammortizzato richiede si applichi un concetto specifico che si chiama “criterio dell’interesse effettivo”. Il guaio è che tale dizione è uguale (in termini di sinonimi) al tasso effettivo e al TIR come tasso interno di rendimento. Sono tre definizioni per spiegare lo stesso concetto. L’obiettivo comunque, è calcolare il VALORE CONTABILE DELL’ ATTIVITA’.

Questo valore contabile comporta che si ATTUALIZZINO i futuri rendimenti affinché oggi possiamo dire che il titolo valga “tot”.

Tutto lo sforzo è quantificare ad oggi il valore del titolo che nel futuro renderà “x”.

Perchè c’è questo problema di valutazione?

Il titolo è stato acquistato sotto la pari (a 98) il che vuol dire che NON renderà solo l’8% ma qualcosa in più. Questo perchè l’esborso iniziale è “sotto la pari” quindi è stato pagato di meno di quanto si sarebbe dovuto. Pagare di meno il titolo, con un interesse fisso, comporta che il rendimento sia più elevato.

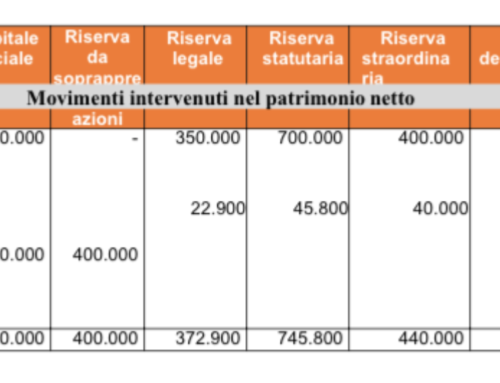

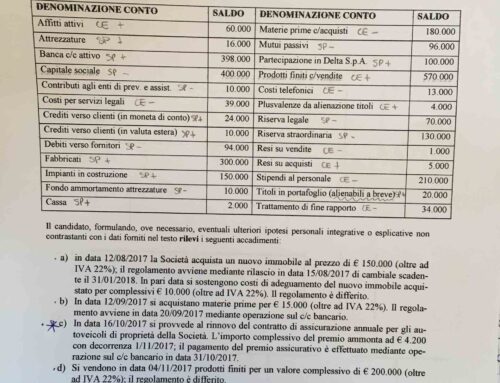

Ora il punto è di quanto è più elevato l’interesse? Al quesito risponde la grafica 2 qui allegata.

Si osservino le grafiche qui predisposte:

I precedenti studi sono stati già stati pubblicati a seguire nei riferimenti:

il primo: https://www.giovannicarlini.com/inutilita-del-costo-ammortizzato-prof-carlini/

mentre il secondo: https://www.giovannicarlini.com/inutilita-del-costo-ammortizzato2-prof-carlini/

il terzo: https://www.giovannicarlini.com/inutilita-del-costo-ammortizzato3-prof-carlini/

Scrivi un commento